valt.tri Pertti Honkanen/Nykyinen kriisi ja Marx-kirja

13.11.2009

Finanssikriisi ja kriisiteoriat (I)

Johdanto: kriisi ja

romahdus

Vuonna 2007 USA:n asuntoluottomarkkinoilla alkanut kriisi muuttui vuoden 2008 aikana vakavaksi globaaliksi finanssikriisiksi, jonka kuumimpina hetkinä syyskuussa 2008 puhuttiin jopa koko rahoitusjärjestelmän romahtamisen uhasta. Finanssikriisi kehittyi sitten nopeasti syväksi reaalitalouden kriisiksi, jonka ulottuvuudet myös ovat globaalit ja jota voidaan erilaisin indikaattorein arvioida ainakin toisen maailmansodan jälkeen syvimmäksi taloustaantumaksi. Näin totesi kansainvälinen valuuttarahasto IMF katsauksessaan huhtikuussa 2009, jolloin se arvioi maailmanlaajuiseksi tuotannon supistumiseksi 1,9 prosenttia vuonna 2009. Vertailukohtaa etsitään myös 1930-luvun kriisistä ja lamasta, etenkin arvioitaessa kriisin lähtökohtana olevaa finanssikriisiä.

Talousuutisissa ja lehdistössä seurataan herkeämättä eri maiden taloustilastoja. Merkkejä kriisin pohjan saavuttamisesta tai ohittamisesta etsitään innokkaasti. Kriisin koko kesto, laajuus ja kaikki seuraukset nähdaän luonnollisesti vasta jälkeenpäin. Kun tätä kirjoitetaan elokuussa 2009, on syytä korostaa vain kriisin syvyyttä, mikä viittaa siihen, että kriisin kääntyminen uudeksi suhdannenousuksi voi olla hyvinkin vaivalloista. Silmäys OECD:n tilastoihin 27 kehittyneestä maasta kertoo esimerkiksi seuraavaa:

Uusimmat tiedot teollisuustuotannon määrästä huhti-kesäkuulta 2009 osoittavat, että teollisuustuotanto on supistunut lähes kaikissa 27 maassa edellisen vuoden vastaavaan kuukauteen verrattuna. Ainoana poikkeuksena on Irlanti. OECD on laskenut koko OECD-alueen teollisuustuotannon supistumiseksi 15,5 prosenttia toukokuussa 2009 edellisen vuoden toukokuuhun verrattuna. Euroalueella vastaava pudotus oli huhtikuussa 2009 20,3 prosenttia. OECD:n tilastoissa on tietoja myös joistakin OECD:n ulkopuolisista maista. Niinpä Venäjällä teollisuustuotanto oli kesäkuussa 2009 lähes 13 prosenttia alemmalla tasolla kuin edellisen vuoden kesäkuussa.

Jos katsotaan lukuja viennin arvosta, kriisi vaikuttaa vieläkin dramaattisemmelta kuin teollisuustuotannon määräindeksien valossa. Viennin arvon kehitykseen vaikuttavat myös vientihinnat, jotka ovat monilla aloilla alentuneet, sekä valuuttakurssien muutoksct (OECD tilastoi viennin dollareina). Tammi-toukokuussa 2009 OECD-maiden yhteenlaskettu viennin arvo oli 32 prosenttia pienempi kuin edellisen vuoden vastaavana aikana. Kaikissa 27 jäsenmaassa viennin arvo oli miinuksella pudotuksen vaihdellessa 14,9 prosentista (Irlanti) 48,8 prosenttiin (Islanti). Venäjän viennin arvo oli alentunut 45 prosenttia, Kiinan 23 prosenttia, Brasilian 36 prosenttia.

Kriisi on globaali, mutta sen syvyyteen ja ilmenemismuotoihin vaikuttavat eri maiden finanssimarkkinoiden ja talouspolitiikan erityispiirteet. Joissakin maissa kuten USA:ssa, Isossa-Britanniassa, Irlannissa, Espanjassa ja Baltian maissa velkarahan varaan rakennetun asunto-, kiinteistö- ja arvopaperikuplan puhkeamien on ollut drantaattisempaa kuin muissa maissa. Islannissa liikemiesten ja pankkien holtiton sijoitustoiminta johti koko valtion konkurssin partaalle. Kansainvälinen valuuttarahasto IMF on ottanut valvontaansa Islannin ohella mm. Latvian, Unkarin, Romanian ja Serbian, jotka saavat IMF:ltä luottoa ankarin ehdoin.

Suomessa kriisi ei ole ainakaan toistaiseksi ilmennyt vakavana rahoitus- tai asuntoluottomarkkinoiden kriisinä, vaikkakin 2000-luvun nousuvuosina tapahtunut asuntoluottokannan voimakas kasvu ja siihen liittynyt asuntojen hintojen nousu antaisi sellaiseen joitakin aineksia. Yhtäkaikki kriisi on merkinnyt myös Suomessa ensin osakekurssien jyrkkää alentumista ja sen jälkeen viennin ja teollisuustuotannon alamäkeä, jota hyvinkin voi kutsua romahdukseksi. Tammi-toukokuussa 2009 teollisuustuotannon määrä oli tilastokeskuksen laskemien indeksien mukaan 23,5 prosenttia pienempi kuin vuoden 2009 vastaavana aikana. Samana aikana viennin arvo supistui Suomen Pankin tilastojen mukaan 36,6 prosenttia. Näin jyrkkää pudotusta ei ole koettu viime vuosikymmeninä, ei esimerkiksi 1990-luvun laman vuosina.

Kriisin välittömistä sosiaalisista seurauksista tärkein ja näkyvin on työttömyys, joka on lähtenyt jokseenkin kaikkialla nousuun. Esimerkiksi OECD-maiden yhteenlasketussa työttömyydessä saavutetaan uusia ennätyksiä. Ns. vanhojen OECD-maiden yhteenlaskettu työttömyys on kasvanut noin 12 miljoonalla hengellä suunnilleen 39 miljoonaan vuoden 2008 puolivälistä vuoden 2009 puoliväliin. USA:ssa viralliset työttömyysluvut ovat saavuttaneet toisen maailmansodan jälkeen absoluuttisesti suurimman tason, yli 15 miljoonaa henkilöä, joskaan suhteellisia työttömyysennätyksiä ei ole vielä ylitetty. Kriisin alettua USA:ssa hävisi noin 6 miljoonaa työpaikkaa vuoden 2008 alkuvuoden tasoon verrattuna.

Vuonna 2007 USA:n asuntoluottomarkkinoilla alkanut kriisi muuttui vuoden 2008 aikana vakavaksi globaaliksi finanssikriisiksi, jonka kuumimpina hetkinä syyskuussa 2008 puhuttiin jopa koko rahoitusjärjestelmän romahtamisen uhasta. Finanssikriisi kehittyi sitten nopeasti syväksi reaalitalouden kriisiksi, jonka ulottuvuudet myös ovat globaalit ja jota voidaan erilaisin indikaattorein arvioida ainakin toisen maailmansodan jälkeen syvimmäksi taloustaantumaksi. Näin totesi kansainvälinen valuuttarahasto IMF katsauksessaan huhtikuussa 2009, jolloin se arvioi maailmanlaajuiseksi tuotannon supistumiseksi 1,9 prosenttia vuonna 2009. Vertailukohtaa etsitään myös 1930-luvun kriisistä ja lamasta, etenkin arvioitaessa kriisin lähtökohtana olevaa finanssikriisiä.

Talousuutisissa ja lehdistössä seurataan herkeämättä eri maiden taloustilastoja. Merkkejä kriisin pohjan saavuttamisesta tai ohittamisesta etsitään innokkaasti. Kriisin koko kesto, laajuus ja kaikki seuraukset nähdaän luonnollisesti vasta jälkeenpäin. Kun tätä kirjoitetaan elokuussa 2009, on syytä korostaa vain kriisin syvyyttä, mikä viittaa siihen, että kriisin kääntyminen uudeksi suhdannenousuksi voi olla hyvinkin vaivalloista. Silmäys OECD:n tilastoihin 27 kehittyneestä maasta kertoo esimerkiksi seuraavaa:

Uusimmat tiedot teollisuustuotannon määrästä huhti-kesäkuulta 2009 osoittavat, että teollisuustuotanto on supistunut lähes kaikissa 27 maassa edellisen vuoden vastaavaan kuukauteen verrattuna. Ainoana poikkeuksena on Irlanti. OECD on laskenut koko OECD-alueen teollisuustuotannon supistumiseksi 15,5 prosenttia toukokuussa 2009 edellisen vuoden toukokuuhun verrattuna. Euroalueella vastaava pudotus oli huhtikuussa 2009 20,3 prosenttia. OECD:n tilastoissa on tietoja myös joistakin OECD:n ulkopuolisista maista. Niinpä Venäjällä teollisuustuotanto oli kesäkuussa 2009 lähes 13 prosenttia alemmalla tasolla kuin edellisen vuoden kesäkuussa.

Jos katsotaan lukuja viennin arvosta, kriisi vaikuttaa vieläkin dramaattisemmelta kuin teollisuustuotannon määräindeksien valossa. Viennin arvon kehitykseen vaikuttavat myös vientihinnat, jotka ovat monilla aloilla alentuneet, sekä valuuttakurssien muutoksct (OECD tilastoi viennin dollareina). Tammi-toukokuussa 2009 OECD-maiden yhteenlaskettu viennin arvo oli 32 prosenttia pienempi kuin edellisen vuoden vastaavana aikana. Kaikissa 27 jäsenmaassa viennin arvo oli miinuksella pudotuksen vaihdellessa 14,9 prosentista (Irlanti) 48,8 prosenttiin (Islanti). Venäjän viennin arvo oli alentunut 45 prosenttia, Kiinan 23 prosenttia, Brasilian 36 prosenttia.

Kriisi on globaali, mutta sen syvyyteen ja ilmenemismuotoihin vaikuttavat eri maiden finanssimarkkinoiden ja talouspolitiikan erityispiirteet. Joissakin maissa kuten USA:ssa, Isossa-Britanniassa, Irlannissa, Espanjassa ja Baltian maissa velkarahan varaan rakennetun asunto-, kiinteistö- ja arvopaperikuplan puhkeamien on ollut drantaattisempaa kuin muissa maissa. Islannissa liikemiesten ja pankkien holtiton sijoitustoiminta johti koko valtion konkurssin partaalle. Kansainvälinen valuuttarahasto IMF on ottanut valvontaansa Islannin ohella mm. Latvian, Unkarin, Romanian ja Serbian, jotka saavat IMF:ltä luottoa ankarin ehdoin.

Suomessa kriisi ei ole ainakaan toistaiseksi ilmennyt vakavana rahoitus- tai asuntoluottomarkkinoiden kriisinä, vaikkakin 2000-luvun nousuvuosina tapahtunut asuntoluottokannan voimakas kasvu ja siihen liittynyt asuntojen hintojen nousu antaisi sellaiseen joitakin aineksia. Yhtäkaikki kriisi on merkinnyt myös Suomessa ensin osakekurssien jyrkkää alentumista ja sen jälkeen viennin ja teollisuustuotannon alamäkeä, jota hyvinkin voi kutsua romahdukseksi. Tammi-toukokuussa 2009 teollisuustuotannon määrä oli tilastokeskuksen laskemien indeksien mukaan 23,5 prosenttia pienempi kuin vuoden 2009 vastaavana aikana. Samana aikana viennin arvo supistui Suomen Pankin tilastojen mukaan 36,6 prosenttia. Näin jyrkkää pudotusta ei ole koettu viime vuosikymmeninä, ei esimerkiksi 1990-luvun laman vuosina.

Kriisin välittömistä sosiaalisista seurauksista tärkein ja näkyvin on työttömyys, joka on lähtenyt jokseenkin kaikkialla nousuun. Esimerkiksi OECD-maiden yhteenlasketussa työttömyydessä saavutetaan uusia ennätyksiä. Ns. vanhojen OECD-maiden yhteenlaskettu työttömyys on kasvanut noin 12 miljoonalla hengellä suunnilleen 39 miljoonaan vuoden 2008 puolivälistä vuoden 2009 puoliväliin. USA:ssa viralliset työttömyysluvut ovat saavuttaneet toisen maailmansodan jälkeen absoluuttisesti suurimman tason, yli 15 miljoonaa henkilöä, joskaan suhteellisia työttömyysennätyksiä ei ole vielä ylitetty. Kriisin alettua USA:ssa hävisi noin 6 miljoonaa työpaikkaa vuoden 2008 alkuvuoden tasoon verrattuna.

Finanssikriisi ja kriisiteoriat (II)

Ideologinen käänne

Kriisin ja sen erilaisten ilmenemismuotojen rekisteröinti ei välttämättä vielä tuo esiin sen enempää kommentaattorien taloustieteellisiä kuin ideologisiakaan eroja. Valtajulkisuudessa tosin tendenssinä on kriisin sosiaalisten seurausten vähättely tai taka-alalle työntäminen. On taipumusta tarkastella tilannetta enemmän pankkien, yritysten, sijoittajien ja osakesäästäjien kannalta kuin esimerkiksi yrityksistä irtisanottujen ja työttömiksi joutuvien tai vaikkapa USA:n asunnottomien kannalta. Se, että tiedotusvälineet ovat tulvillaan raha- ja osakemarkkinoihin liittyvää informaatiota ja että tällainen informaatio on nopeimmin saatavilla, osittain edesauttaa tällaista vääristymää.

Kun lähdetään pohtimaan kriisin syitä ja myös keinoja sen voittamiseksi, ideologiset ja teoreettiset erot tulevat selvemmin esille. Yksi keino välttää syvempiä keskusteluja ja jäädä pintailmiöiden tasolle on kriisin syiden moralisointi: kriisin perussyyksi selitetään sijoittajien ja pankkiirien ahneus. Vaikka ahneutta ei voi kiistää, jää selittämättä, miksi ahneutta on nyt ollut enemmän kuin aikaisemmin ja miksi 2000-luvun ahneus tuottaa tällaisia tuloksia, joita ei nähty esimerkiksi 1960-luvulla.

Kriisi näyttää joka tapauksessa muodostavan tietyn käännekohdan talouspoliittisessa ja taloustieteellisessä ajattelussa. Ennen kriisiä elettiin aikaa, jolloin vallitseva taloustiede ja eri maiden talouspoliittinen eliitti lähes yhteen ääneen julisti markkinoiden vapauttamisen etuja ja sääntelyn purkamisen autuutta. Kriisin puhjettua keskustelun sävy muuttui lähes yhdessä yössä. Kaikki hallitukset alkoivat kannattaa valtion tuella tapahtuvaa elvytystä ja rahamarkkinoiden sääntelyn lisäämistä. "En luota enää markkinoiden itseään parantavaan voimaan", sanoi Saksan suurimman pankin Deutsche Bankin pääjohtaja Josef Ackermann. Talouslehdissä ja -kolumneissa kaivettiin esille Keynes, jonka teoria työllisyydestä ja julkisen vallan roolista suhdanteiden säätelyssä oli viime vuosikymmeniä yritetty unohtaa.

Tietenkin tällainen yleiskuva muutoksesta on monella tavalla pinnallinen. Tuskin talouspolitiikan toimijoiden ideologiset tai teoreettiset käsitykset sittenkään yhdessä yössä muuttuivat, eivät ainakaan syvällisesti. Kaiketi kyse oli ensi sijassa pakosta: syksyllä 2008 uhkaavasti syventynyttä kriisiä ei voitu pysäyttää muuten kuin turvautumalla keskuspankkien ja hallitusten käytössä oleviin järeisiin keinoihin, joihin joissakin tapauksissa kuului myös pankkien osittainen tai täydellinen valtiollistaminen. Moni tähän muutokseen pakotettu saattaa ajatella, että uuden nousun koittaessa rahamarkkinoilla palataan ennen kriisiä vallinneisiin sääntöihin ja instituutioihin.

Silti on syytä puhua käännekohdasta siinä mielessä, että talouskriisi on heittänyt tumman varjon uusliberalistisen talousajattelun ylle. Kriisi on takaisku niille, jotka ovat luottaneet rahamarkkinoiden vapauttamisen myönteisiin tuloksiin. Kriisi on takaisku mm. rahamarkkinoiden ns. tehokkuusteorialle, jonka mukaan vapaat markkinat hinnoittelevat erilaiset riskit ja omaisuusvaateet oikein ja johtavat talouskasvun ja hyvinvoinnin kannalta tehokkaimpaan tulokseen (toisin kuin sääntely ja valtiollinen ohjaus, jonka väitetään vääristävän markkinoiden antamaa informaatiota). Kun tuotanto romahtaa ennennäkemättömän jyrkästi ja kun syvät kouristukset koettelevat koko maailmantaloutta ja kun miljoonat ihmiset joutuvat kärsimään työpaikkojen menetyksistä ja muista kriisin seurauksista, näitä teorioita on vaikea ottaa vakavasti. Uusliberalistit eivät voi syyttää kriisistä (hyvinvointi)valtioita, väärää talouspolitiikkaa tai vasemmistoa, koska kyse on heidän omien oppiensa mukaan rakennetun järjestelmän romahtamisesta. "Lähes 30 vuotta Reaganomics-ajattelun ja thatcherismin hegemonian alkamisen jälkeen uusliberaali aate on empiirisesti kumottu", päättelee Joachim Bischoff.

Kriisin ja sen erilaisten ilmenemismuotojen rekisteröinti ei välttämättä vielä tuo esiin sen enempää kommentaattorien taloustieteellisiä kuin ideologisiakaan eroja. Valtajulkisuudessa tosin tendenssinä on kriisin sosiaalisten seurausten vähättely tai taka-alalle työntäminen. On taipumusta tarkastella tilannetta enemmän pankkien, yritysten, sijoittajien ja osakesäästäjien kannalta kuin esimerkiksi yrityksistä irtisanottujen ja työttömiksi joutuvien tai vaikkapa USA:n asunnottomien kannalta. Se, että tiedotusvälineet ovat tulvillaan raha- ja osakemarkkinoihin liittyvää informaatiota ja että tällainen informaatio on nopeimmin saatavilla, osittain edesauttaa tällaista vääristymää.

Kun lähdetään pohtimaan kriisin syitä ja myös keinoja sen voittamiseksi, ideologiset ja teoreettiset erot tulevat selvemmin esille. Yksi keino välttää syvempiä keskusteluja ja jäädä pintailmiöiden tasolle on kriisin syiden moralisointi: kriisin perussyyksi selitetään sijoittajien ja pankkiirien ahneus. Vaikka ahneutta ei voi kiistää, jää selittämättä, miksi ahneutta on nyt ollut enemmän kuin aikaisemmin ja miksi 2000-luvun ahneus tuottaa tällaisia tuloksia, joita ei nähty esimerkiksi 1960-luvulla.

Kriisi näyttää joka tapauksessa muodostavan tietyn käännekohdan talouspoliittisessa ja taloustieteellisessä ajattelussa. Ennen kriisiä elettiin aikaa, jolloin vallitseva taloustiede ja eri maiden talouspoliittinen eliitti lähes yhteen ääneen julisti markkinoiden vapauttamisen etuja ja sääntelyn purkamisen autuutta. Kriisin puhjettua keskustelun sävy muuttui lähes yhdessä yössä. Kaikki hallitukset alkoivat kannattaa valtion tuella tapahtuvaa elvytystä ja rahamarkkinoiden sääntelyn lisäämistä. "En luota enää markkinoiden itseään parantavaan voimaan", sanoi Saksan suurimman pankin Deutsche Bankin pääjohtaja Josef Ackermann. Talouslehdissä ja -kolumneissa kaivettiin esille Keynes, jonka teoria työllisyydestä ja julkisen vallan roolista suhdanteiden säätelyssä oli viime vuosikymmeniä yritetty unohtaa.

Tietenkin tällainen yleiskuva muutoksesta on monella tavalla pinnallinen. Tuskin talouspolitiikan toimijoiden ideologiset tai teoreettiset käsitykset sittenkään yhdessä yössä muuttuivat, eivät ainakaan syvällisesti. Kaiketi kyse oli ensi sijassa pakosta: syksyllä 2008 uhkaavasti syventynyttä kriisiä ei voitu pysäyttää muuten kuin turvautumalla keskuspankkien ja hallitusten käytössä oleviin järeisiin keinoihin, joihin joissakin tapauksissa kuului myös pankkien osittainen tai täydellinen valtiollistaminen. Moni tähän muutokseen pakotettu saattaa ajatella, että uuden nousun koittaessa rahamarkkinoilla palataan ennen kriisiä vallinneisiin sääntöihin ja instituutioihin.

Silti on syytä puhua käännekohdasta siinä mielessä, että talouskriisi on heittänyt tumman varjon uusliberalistisen talousajattelun ylle. Kriisi on takaisku niille, jotka ovat luottaneet rahamarkkinoiden vapauttamisen myönteisiin tuloksiin. Kriisi on takaisku mm. rahamarkkinoiden ns. tehokkuusteorialle, jonka mukaan vapaat markkinat hinnoittelevat erilaiset riskit ja omaisuusvaateet oikein ja johtavat talouskasvun ja hyvinvoinnin kannalta tehokkaimpaan tulokseen (toisin kuin sääntely ja valtiollinen ohjaus, jonka väitetään vääristävän markkinoiden antamaa informaatiota). Kun tuotanto romahtaa ennennäkemättömän jyrkästi ja kun syvät kouristukset koettelevat koko maailmantaloutta ja kun miljoonat ihmiset joutuvat kärsimään työpaikkojen menetyksistä ja muista kriisin seurauksista, näitä teorioita on vaikea ottaa vakavasti. Uusliberalistit eivät voi syyttää kriisistä (hyvinvointi)valtioita, väärää talouspolitiikkaa tai vasemmistoa, koska kyse on heidän omien oppiensa mukaan rakennetun järjestelmän romahtamisesta. "Lähes 30 vuotta Reaganomics-ajattelun ja thatcherismin hegemonian alkamisen jälkeen uusliberaali aate on empiirisesti kumottu", päättelee Joachim Bischoff.

Finanssikriisi ja kriisiteoriat (III)

Uuden

finanssiarkkitehtuurin vararikko

Erilaisissa kriisiarvioissa on luonnollisesti kiinniretty päähuomio finanssikriisin taustalla oleviin syihin. Systemaattisimmissa arvioissa on analysoitu USA:n rahoitusjärjestelmän muutoksia viime vuosikymmeninä. James Crotty arvioi finanssikriisin rakenteellisia syitä punoen yhteen USA:ssa luodun "uuden finanssiarkkitehtuurin" (New Financial Archirecture) keskeisiä piirteitä varsin ymmärrettävällä tavalla.

- Uusi finanssiarkkitehtuuri on rakennettu heikolle teoreettiselle perustalle.

- Uudessa finanssiarkkitehtuurissa sovelletaan laajasti vääristyneitä kannustimia, jotka luovat liiallisia riskejä, johtavat ylikuumentumiseen ja generoivat kriisejä.

- Erilaisin innovaatioin on luotu niin mutkikkaita ja läpinäkymättömiä finanssituotteita (johdannaisia), ettei niitä pystytä hinnoittelemaan, ja jotka sen takia menettävät arvonsa nousukauden päättyessä.

- Valvontaviranomaiset ovat sallineet pankkien pitää taseidensa alkupuolella varoja, joiden katteena ei ole mitään pääomaa. Ne ovat sallineet myös pankkien arvioida itse riskinsä ja määritellä omat vakavaraisuussäännöksensä, mikä vääristyneiden kannustimien vuoksi on väistämättä johtanut liialliseen riskinottoon.

- Luottamus monimutkaisiin finanssituotteisiin tiiviisti yhdentyneillä globaaleilla markkinoilla on luonut monia uusia "tartuntakanavia" ja se on suurentanut systeemistä koko järjestelmää koskettavaa riskiä.

- Uusi finanssiarkkitehtuuri on edesauttanut vaarallisen korkean vipuvaikutuksen soveltamista.

Vääristyneillä kannustimilla Crotty tarkoittaa pankinjohtajien, meklarien ja muiden avainhenkilöiden valtavia, usein tähtitieteellisen suuria palkkioita, jotka kannustavat heitä sijoitusten ja riskien maksimoimiseen ja joita myöhemmin ilmaantuvat tappiot eivät pienennä. Vipuvaikutuksella (leverage) tarkoitetaan tässä yhteydessä sitä suhdetta, joka lainarahan avulla tehtyjen sijoitusten suuruudella on sijoittajan omiin varoihin. Jos esimerkiksi 1 000 euron pääomalla ja 9 000 euron velalla tehdään l0 000 euron arvopaperisijoitus, voidaan sanoa että vipuvaikutus on 10-kertainen, sillä 10000/1000=10. Kannustimet, joissa palkkiot riippuvat sijoitusten suuruudesta ja lyhytaikaisista voitoista mutta eivät riskin realisoituessa syntyvistä tappioista, houkuttelevat tällaisen vipuvaikutuksen uhkarohkeaan kasvattamiseen.

Crotty katsoo, että lopputuloksena on ollut "sääntelystä vapautetun globaalin uusliberaalin finanssisysteemin ja sen heijastaman markkinafundamentalismin täysi vararikko."

Joachim Bischoffia mukaillen voidaan käyttää hieman teoreetttisempaa kieltä puhumalla finanssijohteisesta akkumulaatiosta eli kasautumisesta ("Finanzbetriebene Akkumulation"), jossa raha- ja finanssipääoman kasautumista nopeutetaan ja jonka voi katsoa korvanneen 1970-luvulle asti vallinneen "Fordistisen", koneellisen teollisuuden kasvuun ja työn tuottavuuden nousuun perustuneen kasautumismuodon. Tämä uusi kasautumisregiimi sisältää samoja elementtejä kuin Crottyn kritisoima "uusi finanssiarkkitehtuuri", mutta sen ohella voidaan korostaa vielä joitakin muita piirteitä viime vuosikymmenien rahoitusmarkkinoista. Tallaisia piirteitä on "omistaja-arvon" (shareholder-value) korostaminen yrityksen menestyksen mittana, jolloin optiot ja muut osakepalkkiot ovat yritysjohtajien keskeinen kannustinkeino.

Kehityskuvaan kuuluu myös kansalaisten säästöjen ohjaaminen tavallisilta pankkitileiltä erilaisiin arvopapereihin ja sijoitusrahastoihin sekä eläkerahastojen merkityksen kasvu. Sosiaaliturvan ja erityisesti eläketurvan yksityistäminen eläkerahastojen ja yksityisten vakuutusten avulla kuuluu uusliberalismin lempitavoitteisiin. Kaikkea tätä kehitystä on varsinkin USA:ssa edistetty "löysän rahan" politiikalla eli suhteellisen alhaisella reaalikorolla ja avokätisellä lainanannolla mm. asuntojen ostamiseen. Ns. subprime-luotot maksukyvyttömille asunnonostajille ovat räikeä esimerkki tällaisen politiikan ylilyönneistä. Luottamusta siihen, että kaikki hyötyvät tällaisesta politiikasta, on kuvattu "varallisuusperusteiseksi keynesiläisyydeksi": on ajateltu, että sijoitustoiminta kasvattaa asuntovarallisuuden ja arvopaperien arvoa, mikä kasvattaa kulutusta ja tuotantoa ja tukee siten työllisyyttä, mikä puolestaan kasvattaa asuntovarallisuuden ja arvopaperien arvoja. Jne.

Erilaisissa kriisiarvioissa on luonnollisesti kiinniretty päähuomio finanssikriisin taustalla oleviin syihin. Systemaattisimmissa arvioissa on analysoitu USA:n rahoitusjärjestelmän muutoksia viime vuosikymmeninä. James Crotty arvioi finanssikriisin rakenteellisia syitä punoen yhteen USA:ssa luodun "uuden finanssiarkkitehtuurin" (New Financial Archirecture) keskeisiä piirteitä varsin ymmärrettävällä tavalla.

- Uusi finanssiarkkitehtuuri on rakennettu heikolle teoreettiselle perustalle.

- Uudessa finanssiarkkitehtuurissa sovelletaan laajasti vääristyneitä kannustimia, jotka luovat liiallisia riskejä, johtavat ylikuumentumiseen ja generoivat kriisejä.

- Erilaisin innovaatioin on luotu niin mutkikkaita ja läpinäkymättömiä finanssituotteita (johdannaisia), ettei niitä pystytä hinnoittelemaan, ja jotka sen takia menettävät arvonsa nousukauden päättyessä.

- Valvontaviranomaiset ovat sallineet pankkien pitää taseidensa alkupuolella varoja, joiden katteena ei ole mitään pääomaa. Ne ovat sallineet myös pankkien arvioida itse riskinsä ja määritellä omat vakavaraisuussäännöksensä, mikä vääristyneiden kannustimien vuoksi on väistämättä johtanut liialliseen riskinottoon.

- Luottamus monimutkaisiin finanssituotteisiin tiiviisti yhdentyneillä globaaleilla markkinoilla on luonut monia uusia "tartuntakanavia" ja se on suurentanut systeemistä koko järjestelmää koskettavaa riskiä.

- Uusi finanssiarkkitehtuuri on edesauttanut vaarallisen korkean vipuvaikutuksen soveltamista.

Vääristyneillä kannustimilla Crotty tarkoittaa pankinjohtajien, meklarien ja muiden avainhenkilöiden valtavia, usein tähtitieteellisen suuria palkkioita, jotka kannustavat heitä sijoitusten ja riskien maksimoimiseen ja joita myöhemmin ilmaantuvat tappiot eivät pienennä. Vipuvaikutuksella (leverage) tarkoitetaan tässä yhteydessä sitä suhdetta, joka lainarahan avulla tehtyjen sijoitusten suuruudella on sijoittajan omiin varoihin. Jos esimerkiksi 1 000 euron pääomalla ja 9 000 euron velalla tehdään l0 000 euron arvopaperisijoitus, voidaan sanoa että vipuvaikutus on 10-kertainen, sillä 10000/1000=10. Kannustimet, joissa palkkiot riippuvat sijoitusten suuruudesta ja lyhytaikaisista voitoista mutta eivät riskin realisoituessa syntyvistä tappioista, houkuttelevat tällaisen vipuvaikutuksen uhkarohkeaan kasvattamiseen.

Crotty katsoo, että lopputuloksena on ollut "sääntelystä vapautetun globaalin uusliberaalin finanssisysteemin ja sen heijastaman markkinafundamentalismin täysi vararikko."

Joachim Bischoffia mukaillen voidaan käyttää hieman teoreetttisempaa kieltä puhumalla finanssijohteisesta akkumulaatiosta eli kasautumisesta ("Finanzbetriebene Akkumulation"), jossa raha- ja finanssipääoman kasautumista nopeutetaan ja jonka voi katsoa korvanneen 1970-luvulle asti vallinneen "Fordistisen", koneellisen teollisuuden kasvuun ja työn tuottavuuden nousuun perustuneen kasautumismuodon. Tämä uusi kasautumisregiimi sisältää samoja elementtejä kuin Crottyn kritisoima "uusi finanssiarkkitehtuuri", mutta sen ohella voidaan korostaa vielä joitakin muita piirteitä viime vuosikymmenien rahoitusmarkkinoista. Tallaisia piirteitä on "omistaja-arvon" (shareholder-value) korostaminen yrityksen menestyksen mittana, jolloin optiot ja muut osakepalkkiot ovat yritysjohtajien keskeinen kannustinkeino.

Kehityskuvaan kuuluu myös kansalaisten säästöjen ohjaaminen tavallisilta pankkitileiltä erilaisiin arvopapereihin ja sijoitusrahastoihin sekä eläkerahastojen merkityksen kasvu. Sosiaaliturvan ja erityisesti eläketurvan yksityistäminen eläkerahastojen ja yksityisten vakuutusten avulla kuuluu uusliberalismin lempitavoitteisiin. Kaikkea tätä kehitystä on varsinkin USA:ssa edistetty "löysän rahan" politiikalla eli suhteellisen alhaisella reaalikorolla ja avokätisellä lainanannolla mm. asuntojen ostamiseen. Ns. subprime-luotot maksukyvyttömille asunnonostajille ovat räikeä esimerkki tällaisen politiikan ylilyönneistä. Luottamusta siihen, että kaikki hyötyvät tällaisesta politiikasta, on kuvattu "varallisuusperusteiseksi keynesiläisyydeksi": on ajateltu, että sijoitustoiminta kasvattaa asuntovarallisuuden ja arvopaperien arvoa, mikä kasvattaa kulutusta ja tuotantoa ja tukee siten työllisyyttä, mikä puolestaan kasvattaa asuntovarallisuuden ja arvopaperien arvoja. Jne.

Finanssikriisi ja kriisiteoriat (IV)

Keynesistä Marxiin

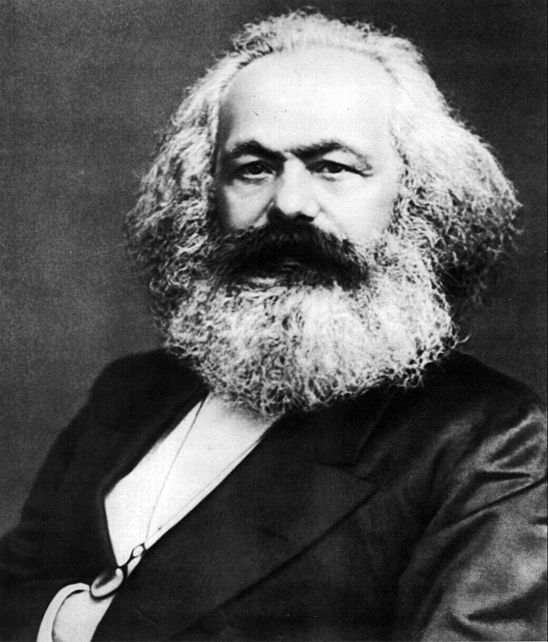

Koska kriisin syillä näyttää olevan läheinen yhteys valtavirran taloustieteen oppeihin, kriisin syitä on vaikea ryhtyä arvioimaan tämän saman valtavirtaopin, eli käytännössä neoklassisen taloustieteen ja sen uusliberalististen sovellutusten avulla. Ne jotka ovat kriisiytyneen järjestelmän luoneet, tuskin ovat pätevimpiä syntyneen kriisin arvioinnissa. Valtavirran taloustieteilijä voi analysoida kenties onnistuneestikin jotakin kriisin yksittäistä piirrettä, mutta hänen on vaikea nähdä ja myöntää kriisin taustalla olevia systeemisiä eli järjestelmän luonteeseen liittyviä syitä. Jos kriisin syitä pyritään vähänkin kokonaisvaltaisemmin tutkimaan, joudutaan melko väistämättömästi turvautumaan ns. heterodoksiseen eli ei-ortodoksiseen taloustieteeseen. Tässä keskustelussa nousee esiile kaksi nimeä: jo edellä mainittu John Maynard Keynes (1883-1946) sekä Karl Marx (1818-1883).

Jokaisella taloustieteen opiskelijalla on jokin käsitys Keynesistä. Usein tämä käsitys on kuitenkin siloiteltu, voisi sanoa myös vulgarisoitu. Keynesin radikaalimmat johtopäätökset kapitalismin epävakaudesta, "koroillaeläjän eutanasiasta" ja "investointien sosialisoimisesta" halutaan unohtaa. Keynesin ohella on viime aikojen keskusteluissa usein viitattu Hyman Minskyyn (1919-1996), joka kehitteli Keynesin teorian pohjalta finanssimarkkinoiden teoriaa kapitalismin finanssimarkkinoiden epävakautta korostaen. Minskyn mukaan epävakaus on kapitalistiselle taloudelle tyypillistä ja vakauden kaudet ovat ohimeneviä. Hän arvostelee ns. neoklassista synteesiä sekä Keynesin teorian oppikirjaversioita siitä, että ne supistavat keynesiläisen vallankumouksen banaliteetiksi.

Keynesillä ja Marxilla on yhtymäkohtia. Näistä yhtymäkohdista tärkein on epävakauden tunnustaminen kapitalistiselle taloudelle luonteenomaiseksi piirteeksi. Teoreettisesti se ilmenee ns. Sayn lain kieltämisenä. Lyhyesti sanoen keynesiläiset ja marxilaiset eivät allekirjoita väitettä, että tarjonta luo kysynnän ja että liikatuotanto ei tämän perusteella olisi mahdollinen. Se merkitsee myös rahan itsenäisen roolin tunnustamista:

kapitalistista taloutta ei voida tarkastella ja käsitellä teoreettisesti samoilla mittapuilla kuin alkukantaista, välittömään vaihtokauppaan (barter) perustuvaa taloutta.

Keynesin ja Marxin yhtymäkohtia ei tule kuitenkaan liioitella. Keynesin alkuperäinen pääteos voidaan tulkita lähinnä lyhytaikaisten suhdannevaihtelujen teoriaksi. Siitä on vaikea löytää kapitalismin syvien rakenteiden ja pitkäaikaisten kehityskulkujen analyysia, mikä voidaan ajatella Marxille tyypilliseksi lähestymistavaksi. Vaikka marxilaiset tai vasemmistolaiset yleensä tuntevat tiettyä sympatiaa keynesiläisiä talouspolitiikan suosituksia, kuten kulutuskysynnän elvyttämistä tai "investointien sosialisoimista" kohtaan, he harvoin kuitenkaan ovat näiden keinojen suhteen niin optimistisia kuin keynesiläiset. Marxilaiset eivät luota siihen, että tällaiset keinot pysyvämmin vakauttaisivat kapitalismin. Suhdannepolitiikka ei ota huomioon kapitalismin pitkäaikaisempia ja syvällisempiä prosesseja kuten tuotannon rakennemuutoksia, globalisoitumista ja työn tuottavuuden kasvua, jotka monilla tavoin vaikuttavat esimerkiksi työmarkkinoihin suhdanteiden lisäksi. Marx kirjoitti Pääoman I osassa työn tuottavuuden ja työttömyyden suhteesta: mitä suurempi on työn tuotantovoima, "sitä epävarmempi on siis heidän [työläisten] olemassaolonsa ehto: oman voiman myyminen toisen rikkauden lisäämiseksi eli pääoman arvon lisäämiseksi". Tämä ja monia muita tärkeitä marxilaisia näkökulmia puuttuu alkuperäisestä keynesiläisyydestä.

Kriisiteorialla on varsin syvät juuret Marxin teoriassa. Voi sanoa myös toisin päin: Marxin talousteoria on syntynyt talouskriiseistä. Kommunistinen manifesti syntyi vuoden 1848 poliittisen kuohunnan yhteydessä, jolla oli tiivis yhteys vuoden l846-47 taloudelliseen kriisiin. Sillä oli Marxin kuvauksen perusteella samankaltaisia dramaattisia piirteitä kuin nykyisellä kriisillä: "...koko luottojärjestelmä romahti..." "...luotto katosi yhtäkkiä ja kaupankäynti keskeytyi lähes kokonaan...".

Vuoden 1857 kriisi puolestaan innoitti Marxia taloustieteellisten tutkimusten syventämiseen ja laajentamiseen siten, että tuloksena oli kuuluisa Grundrisse-käsikirjoitus, jota voidaan pitää Pääoman ensimmäisenä luonnoksena. Kirjeessään Engelsille 8.12.1857 Marx kirjoitti: "Työskentelen kuin hullu tehdäkseni yhteenvedon taloustieteellisistä tutkimuksistani, jotta vähintään peruspiirteet [Grundrisse] olisivat selvät ennen vedenpaisumusta [déluge]." Pari viikkoa myöhemmin 21.12.1857 hän kertoi kirjeessään Ferdinand Lassallelle: "Nykyinen talouskriisi on kannustanut minua nyt vakavasti viimeistelemään perusteet [Grundzüge] taloustieteestäni."

Marxin teoksista löytyy varsin laaja kriisisanasto, joka viittaa toisaalta erilaisiin kriiseihin (tuotantokriisi, kauppakriisi, rahakriisi, finanssikriisi ym.) ja joka toisaalta elävöittää kriisien luonnehdintaa erilaisilla metaforilla kuten romahdus (crash), vedenpaisumus (déluge), kouristus, kataklysmi, rajuilma ym.

Vaikka jo Pääoman I osassa kriisiteoriaa kosketellaan monissa kohdin, Marxilla ei ole kuitenkaan kriisiteoriasta missään yhtenäistä esitystä. Marxilaisesta kriisiteoriasta on olemassa erilaisia tulkintoja ja väittelyjä, jotka ovat saaneet alkunsa osin jo 1800-luvun lopussa ja 1900-luvun alussa. Marxin kriisiteorian muotoutumisen historiasta on olemassa melko kattaviakin tutkielmia, joista uusimmissa hyödynnetään myös uutta Marxin ja Engelsin teosten kokonaislaitosta, ns. MEGA-aineistoa. Vuonna 2008 alkanut maailmanlaajuinen finanssi- ja talouskriisi on jälleen lisännyt mielenkiitoa Marxin kriisiteoriaan, ja on olemassa jo koko joukko tutkielmia ja artikkeleita, joissa tätä kriisiä arvioidaan marxilaisin käsittein.

Käsitys siitä, että kriisit ovat olennainen osa kapitalismin kehitystä ja että kriisien perussyyt ovat kapitalismille sisäisiä eli endogeenisia, on Marxin teorialle ominainen käsitys kriiseistä. Pääoman I osassa Marx muotoili teesin kapitalismille tyypillisestä jaksottaisesta kehityksestä: "Teollisuuselämä muuttuu sarjaksi keskimääräisen vilkkauden, menestyksen, liikatuotannon, pulan ja seisauksen kausia." Kapitalistiselle tuotannolle on ominaista pyrkimys tuotannon rajattomaan kasvattamiseen, mikä on voittojen kasvattamisen edellytyksiä. Tuotannon kasvu ei kuitenkaan johda automaattisesti vastaavaan kulutuksen kasvuun. Tuotannon ja tuotantokapasiteetin kasvattaminen johtaa helposti raaka-aineiden ja muiden tuotantotarvikkeiden hintojen nousuun, ja nousukauden kuumimpina jaksoina tuotannon pullonkauloihin ja kasvualojen työvoimapulaan. Jos voittojen (lisäarvon) summa ei kasva samassa tahdissa kuin suuria investointeja nousuhuumassa tehdään, seurauksena voi tämänkin vuoksi olla voiton suhdeluvun alentuminen. Lopulta nousukausi hiipuu ja kääntyy kriisiksi. Kriisi suurentaa työttömyyttä eli "teollisuuden vara-armeijaa", joka auttaa palkkojen kurissa pitämisessä. Raaka-aineiden ja tuotantotarvikkeiden hintojen nousu taittuu. Kriisi lopettaa liikatuotannon ja pääomaa eri muodoissaan (rahana, tuotantokalustona, varastoina ym.) suorastaan tuhotaankin, mikä palauttaa edellytykset voiton suhdeluvun kasvattamiselle. Kriisi käynnistää uuden vaiheen tuotannon tehostamisessa, rationalisoinnissa ia rakennemuutoksissa luoden perustaa uudelle nousukaudelle. Kriisin kasvattama työvoimareservi on käytettävissä, kun työvoiman tarve alkaa jälleen kasvaa.

Näin voidaan lyhyesti ja tyylitellen luonnehtia Marxin kriisi- ja suhdanneteoriaa. Sen yksi keskeisiä elementtejä on teesi, että pääoman kasautuminen säätelee suhteellisen liikaväestön eli työttömyyden laajuutta ja sitä kautta puolestaan palkkatason muutoksia. Vallitsevassa taloustieteessä ajatuksenkulku on yleensä päinvastainen: työntekijöiden vaatimat liian suuret palkat ovat syynä työttömyyteen.

Marxin kriisiteorian eräänlaisessa perusversiossa, joka voidaan tiivistäa Pääoman I osasta, ei tarvitse vielä kiinnittää erityistä huomiota rahatalouden prosesseihin, mutta ne astuvat kuvaan, kun otetaan huomioon luoton ja pankkien kehitys. Luotto- ja pankkijarjestelmän kehitys luo uusia mahdollisuuksia tuotannon laajentamiselle ja samalla myös kriisien syntymiselle. Tätä teemaa Marx käsitteli eriryisesti Pääoman III osassa julkaistuissa käsikirjoituksissaan. "Luottojärjestelmä siten nopeuttaa aineellisten tuotantovoimien kehitystä ja maailmanmarkkinoiden aikaansaamista [- -] Samanaikaisesti luotto nopeuttaa tämän ristiriidan väkivaltaisia purkauksia, kriisejä [- -].

Monet Marxin kehittelyt ja käsitteet kuten "fiktiivinen pääoma" eli kuvitteellinen pääoma ja "illusorinen pääoma-arvo" auttavat ymmärtämään erityisesti rahakriisien ja pörssikuplien olemusta samoin kuin Marxin huomautus "paperisesta maailmasta", jossa eivät reaaliset hinnat reaalisine momentteineen missään esiinny. Vuosien 1861-1863 käsikirjoituksissa on mielenkiintoinen muotoilu, jota ei ilmeisesti ole muualla. " - -ns. spekulatiivisten manioiden, (osake- ym.) spekulaatioiden, kriisien aikana käy ilmi, että työprosessi (varsinainen mareriaalinen tuotanto) on vain rasittava edellytys, ja että kapitalistiset kansakunnat valtaa yleinen kiihko saavuttaa päämäärä (arvonlisäysprosessi) ilman keinoa (työprosessia)."

Arkipäiväisemmässäkin kritiikissä huomautetaan usein, että finanssisektori on irronnut reaalitaloudesta, ja tämä havainto saatetaan yhdistää finanssikriisien syiden arviointiin. Marxin kritiikki menee kuitenkin syvemmälle, sillä siinä se on kytketty Marxin arvoteoriaan. Marx määritteli pääoman tuotantoprosessin arvonlisäysprosessin ja työprosessin ykseydeksi. Arvonlisäysprosessia ei ole ilman työprosessia. Lisäarvon tuotanto perustuu lisätyöhön, joka ylittää työvoiman uusintamiseen tarvittavan työn määrän. Finanssikeinottelussa tämä unohtuu, ja vasta kriisi palauttaa keinottelijat maanpinnalle. Tämän teoreettisen näkökannan ohella Marxin muotoilussa herättää huomiota ironia päämäärän tavoittelemisesta ilman keinoa. Eräässä aikaisemmassa lehtikirjoituksessa Marx kirjoittaa hieman kansanomaisemmin "rikastumisen vimmasta ilman tuottamisen riesaa". Nykyajalle tyypillinen finanssisektorin paisuminen johtaa siihen, että "kansantalouden tuottava aktiviteetti uhrataan omaisuusvaateiden arvonnousulle", kuten Joachim Bischoff kirjoittaa.

Marxin teesi oli, että jo kauppapääoma erotukseksi teollisuuspääomasta, saati sitten rahapääoma "liikkuu tiettyjen rajojen sisällä riippumatta uusintamisprosessin rajoista ja tämän vuoksi pakottaa uusintamisprosessinkin omien rajojensa yli. Sisäinen riippuvuus, ulkoinen itsenäisyys vievät sen pisteeseen, jossa sisäinen yhteys palautetaan väkivaltaisesti, kriisin välityksellä. Tästä nytkin on kysymys.

Nykyisin rahapääoman muodot ovat paljon moninaisempia kuin Marxin aikana. Voisi ehkä sanoa, että johdannaiset ovat fiktiivistä pääomaa toisessa potenssissa. Kun Marx kirjoitti todellisen pääoman näennäisestä kaksin-kolminkertaistumisesta, nyt voidaan ehkä puhua nelin-viisinkertaistumisesta. Johdannaisten yhteys reaalitalouteen on vielä etäisempi kuin pankkilainojen, osakkeiden ja rahapääoman muiden perinteisempien muotojen yhteys. Marxin huomiot keinottelusta ja myös suoranaisesta huijauksesta luottojärjestelmän kehittymisen seurauksena tuntuvat hyvin ajankohtaisilta siitä huolimatta, että ne on kirjoitettu tilanteessa, jossa raha- ia arvopaperimarkkinoiden laajuus ja rooli oli paljon pienempi kuin nykyisin.

Tässä ei voida mennä syvemmälle Marxin kriisiteoriaan ja sen erilaisiin tulkintoihin, jotka yleensä korostavat tuotannon ja kulutuksen ristiriitaa, pääoman liikakasautumista tai tuotannon epäsuhtaisuuksia kriisien lähtökohtana. Eri tutkijat korostavat eri puolia Marxin teoriassa. Esimerkiksi edellä mainittu Crotty on korostanut rahan, luoton ja finanssivälityksen osuutta Marxin kriisiteoriassa. Toisaalta voidaan korostaa ns. reaalitaloudellisia tekijöitä kriisien lähtökohtana, jolloin finanssitalouden ilmiöt näyttävät enemmänkin "reaalisen" kriisin heijastumalta. Tuskin esimerkiksi USA:n talouden nykyisen kriisin syvyyttä voidaan täysin ymmärtää selvittämättä USA:n talouden keskeisiä rakenteellisia tekijöitä pitkällä aikavälillä, kuten esimerkiksi Robert Brenner tekee. Brenner kirjoitti vuonna 2002 nykyistä kriisiä ennustaen, tosin nähden asioiden loogisen suhteen hieman toisin päin kuin nyt on tapahtunut:

"USA:n talous on altis, useiden vaihtoehtoisten kanavien kautta, itseänsä vahvistavalle kansainväliselle reaalitalouden taantumalle, joka voi eri tavoin panna alulle finanssiräjähdyksen." Nyt nähdään, että ensin tapahtui finanssiräjähdys ja sitten syntyi kansainvälinen reaalitalouden taantuma.

Koska kriisin syillä näyttää olevan läheinen yhteys valtavirran taloustieteen oppeihin, kriisin syitä on vaikea ryhtyä arvioimaan tämän saman valtavirtaopin, eli käytännössä neoklassisen taloustieteen ja sen uusliberalististen sovellutusten avulla. Ne jotka ovat kriisiytyneen järjestelmän luoneet, tuskin ovat pätevimpiä syntyneen kriisin arvioinnissa. Valtavirran taloustieteilijä voi analysoida kenties onnistuneestikin jotakin kriisin yksittäistä piirrettä, mutta hänen on vaikea nähdä ja myöntää kriisin taustalla olevia systeemisiä eli järjestelmän luonteeseen liittyviä syitä. Jos kriisin syitä pyritään vähänkin kokonaisvaltaisemmin tutkimaan, joudutaan melko väistämättömästi turvautumaan ns. heterodoksiseen eli ei-ortodoksiseen taloustieteeseen. Tässä keskustelussa nousee esiile kaksi nimeä: jo edellä mainittu John Maynard Keynes (1883-1946) sekä Karl Marx (1818-1883).

Jokaisella taloustieteen opiskelijalla on jokin käsitys Keynesistä. Usein tämä käsitys on kuitenkin siloiteltu, voisi sanoa myös vulgarisoitu. Keynesin radikaalimmat johtopäätökset kapitalismin epävakaudesta, "koroillaeläjän eutanasiasta" ja "investointien sosialisoimisesta" halutaan unohtaa. Keynesin ohella on viime aikojen keskusteluissa usein viitattu Hyman Minskyyn (1919-1996), joka kehitteli Keynesin teorian pohjalta finanssimarkkinoiden teoriaa kapitalismin finanssimarkkinoiden epävakautta korostaen. Minskyn mukaan epävakaus on kapitalistiselle taloudelle tyypillistä ja vakauden kaudet ovat ohimeneviä. Hän arvostelee ns. neoklassista synteesiä sekä Keynesin teorian oppikirjaversioita siitä, että ne supistavat keynesiläisen vallankumouksen banaliteetiksi.

Keynesillä ja Marxilla on yhtymäkohtia. Näistä yhtymäkohdista tärkein on epävakauden tunnustaminen kapitalistiselle taloudelle luonteenomaiseksi piirteeksi. Teoreettisesti se ilmenee ns. Sayn lain kieltämisenä. Lyhyesti sanoen keynesiläiset ja marxilaiset eivät allekirjoita väitettä, että tarjonta luo kysynnän ja että liikatuotanto ei tämän perusteella olisi mahdollinen. Se merkitsee myös rahan itsenäisen roolin tunnustamista:

kapitalistista taloutta ei voida tarkastella ja käsitellä teoreettisesti samoilla mittapuilla kuin alkukantaista, välittömään vaihtokauppaan (barter) perustuvaa taloutta.

Keynesin ja Marxin yhtymäkohtia ei tule kuitenkaan liioitella. Keynesin alkuperäinen pääteos voidaan tulkita lähinnä lyhytaikaisten suhdannevaihtelujen teoriaksi. Siitä on vaikea löytää kapitalismin syvien rakenteiden ja pitkäaikaisten kehityskulkujen analyysia, mikä voidaan ajatella Marxille tyypilliseksi lähestymistavaksi. Vaikka marxilaiset tai vasemmistolaiset yleensä tuntevat tiettyä sympatiaa keynesiläisiä talouspolitiikan suosituksia, kuten kulutuskysynnän elvyttämistä tai "investointien sosialisoimista" kohtaan, he harvoin kuitenkaan ovat näiden keinojen suhteen niin optimistisia kuin keynesiläiset. Marxilaiset eivät luota siihen, että tällaiset keinot pysyvämmin vakauttaisivat kapitalismin. Suhdannepolitiikka ei ota huomioon kapitalismin pitkäaikaisempia ja syvällisempiä prosesseja kuten tuotannon rakennemuutoksia, globalisoitumista ja työn tuottavuuden kasvua, jotka monilla tavoin vaikuttavat esimerkiksi työmarkkinoihin suhdanteiden lisäksi. Marx kirjoitti Pääoman I osassa työn tuottavuuden ja työttömyyden suhteesta: mitä suurempi on työn tuotantovoima, "sitä epävarmempi on siis heidän [työläisten] olemassaolonsa ehto: oman voiman myyminen toisen rikkauden lisäämiseksi eli pääoman arvon lisäämiseksi". Tämä ja monia muita tärkeitä marxilaisia näkökulmia puuttuu alkuperäisestä keynesiläisyydestä.

Kriisiteorialla on varsin syvät juuret Marxin teoriassa. Voi sanoa myös toisin päin: Marxin talousteoria on syntynyt talouskriiseistä. Kommunistinen manifesti syntyi vuoden 1848 poliittisen kuohunnan yhteydessä, jolla oli tiivis yhteys vuoden l846-47 taloudelliseen kriisiin. Sillä oli Marxin kuvauksen perusteella samankaltaisia dramaattisia piirteitä kuin nykyisellä kriisillä: "...koko luottojärjestelmä romahti..." "...luotto katosi yhtäkkiä ja kaupankäynti keskeytyi lähes kokonaan...".

Vuoden 1857 kriisi puolestaan innoitti Marxia taloustieteellisten tutkimusten syventämiseen ja laajentamiseen siten, että tuloksena oli kuuluisa Grundrisse-käsikirjoitus, jota voidaan pitää Pääoman ensimmäisenä luonnoksena. Kirjeessään Engelsille 8.12.1857 Marx kirjoitti: "Työskentelen kuin hullu tehdäkseni yhteenvedon taloustieteellisistä tutkimuksistani, jotta vähintään peruspiirteet [Grundrisse] olisivat selvät ennen vedenpaisumusta [déluge]." Pari viikkoa myöhemmin 21.12.1857 hän kertoi kirjeessään Ferdinand Lassallelle: "Nykyinen talouskriisi on kannustanut minua nyt vakavasti viimeistelemään perusteet [Grundzüge] taloustieteestäni."

Marxin teoksista löytyy varsin laaja kriisisanasto, joka viittaa toisaalta erilaisiin kriiseihin (tuotantokriisi, kauppakriisi, rahakriisi, finanssikriisi ym.) ja joka toisaalta elävöittää kriisien luonnehdintaa erilaisilla metaforilla kuten romahdus (crash), vedenpaisumus (déluge), kouristus, kataklysmi, rajuilma ym.

Vaikka jo Pääoman I osassa kriisiteoriaa kosketellaan monissa kohdin, Marxilla ei ole kuitenkaan kriisiteoriasta missään yhtenäistä esitystä. Marxilaisesta kriisiteoriasta on olemassa erilaisia tulkintoja ja väittelyjä, jotka ovat saaneet alkunsa osin jo 1800-luvun lopussa ja 1900-luvun alussa. Marxin kriisiteorian muotoutumisen historiasta on olemassa melko kattaviakin tutkielmia, joista uusimmissa hyödynnetään myös uutta Marxin ja Engelsin teosten kokonaislaitosta, ns. MEGA-aineistoa. Vuonna 2008 alkanut maailmanlaajuinen finanssi- ja talouskriisi on jälleen lisännyt mielenkiitoa Marxin kriisiteoriaan, ja on olemassa jo koko joukko tutkielmia ja artikkeleita, joissa tätä kriisiä arvioidaan marxilaisin käsittein.

Käsitys siitä, että kriisit ovat olennainen osa kapitalismin kehitystä ja että kriisien perussyyt ovat kapitalismille sisäisiä eli endogeenisia, on Marxin teorialle ominainen käsitys kriiseistä. Pääoman I osassa Marx muotoili teesin kapitalismille tyypillisestä jaksottaisesta kehityksestä: "Teollisuuselämä muuttuu sarjaksi keskimääräisen vilkkauden, menestyksen, liikatuotannon, pulan ja seisauksen kausia." Kapitalistiselle tuotannolle on ominaista pyrkimys tuotannon rajattomaan kasvattamiseen, mikä on voittojen kasvattamisen edellytyksiä. Tuotannon kasvu ei kuitenkaan johda automaattisesti vastaavaan kulutuksen kasvuun. Tuotannon ja tuotantokapasiteetin kasvattaminen johtaa helposti raaka-aineiden ja muiden tuotantotarvikkeiden hintojen nousuun, ja nousukauden kuumimpina jaksoina tuotannon pullonkauloihin ja kasvualojen työvoimapulaan. Jos voittojen (lisäarvon) summa ei kasva samassa tahdissa kuin suuria investointeja nousuhuumassa tehdään, seurauksena voi tämänkin vuoksi olla voiton suhdeluvun alentuminen. Lopulta nousukausi hiipuu ja kääntyy kriisiksi. Kriisi suurentaa työttömyyttä eli "teollisuuden vara-armeijaa", joka auttaa palkkojen kurissa pitämisessä. Raaka-aineiden ja tuotantotarvikkeiden hintojen nousu taittuu. Kriisi lopettaa liikatuotannon ja pääomaa eri muodoissaan (rahana, tuotantokalustona, varastoina ym.) suorastaan tuhotaankin, mikä palauttaa edellytykset voiton suhdeluvun kasvattamiselle. Kriisi käynnistää uuden vaiheen tuotannon tehostamisessa, rationalisoinnissa ia rakennemuutoksissa luoden perustaa uudelle nousukaudelle. Kriisin kasvattama työvoimareservi on käytettävissä, kun työvoiman tarve alkaa jälleen kasvaa.

Näin voidaan lyhyesti ja tyylitellen luonnehtia Marxin kriisi- ja suhdanneteoriaa. Sen yksi keskeisiä elementtejä on teesi, että pääoman kasautuminen säätelee suhteellisen liikaväestön eli työttömyyden laajuutta ja sitä kautta puolestaan palkkatason muutoksia. Vallitsevassa taloustieteessä ajatuksenkulku on yleensä päinvastainen: työntekijöiden vaatimat liian suuret palkat ovat syynä työttömyyteen.

Marxin kriisiteorian eräänlaisessa perusversiossa, joka voidaan tiivistäa Pääoman I osasta, ei tarvitse vielä kiinnittää erityistä huomiota rahatalouden prosesseihin, mutta ne astuvat kuvaan, kun otetaan huomioon luoton ja pankkien kehitys. Luotto- ja pankkijarjestelmän kehitys luo uusia mahdollisuuksia tuotannon laajentamiselle ja samalla myös kriisien syntymiselle. Tätä teemaa Marx käsitteli eriryisesti Pääoman III osassa julkaistuissa käsikirjoituksissaan. "Luottojärjestelmä siten nopeuttaa aineellisten tuotantovoimien kehitystä ja maailmanmarkkinoiden aikaansaamista [- -] Samanaikaisesti luotto nopeuttaa tämän ristiriidan väkivaltaisia purkauksia, kriisejä [- -].

Monet Marxin kehittelyt ja käsitteet kuten "fiktiivinen pääoma" eli kuvitteellinen pääoma ja "illusorinen pääoma-arvo" auttavat ymmärtämään erityisesti rahakriisien ja pörssikuplien olemusta samoin kuin Marxin huomautus "paperisesta maailmasta", jossa eivät reaaliset hinnat reaalisine momentteineen missään esiinny. Vuosien 1861-1863 käsikirjoituksissa on mielenkiintoinen muotoilu, jota ei ilmeisesti ole muualla. " - -ns. spekulatiivisten manioiden, (osake- ym.) spekulaatioiden, kriisien aikana käy ilmi, että työprosessi (varsinainen mareriaalinen tuotanto) on vain rasittava edellytys, ja että kapitalistiset kansakunnat valtaa yleinen kiihko saavuttaa päämäärä (arvonlisäysprosessi) ilman keinoa (työprosessia)."

Arkipäiväisemmässäkin kritiikissä huomautetaan usein, että finanssisektori on irronnut reaalitaloudesta, ja tämä havainto saatetaan yhdistää finanssikriisien syiden arviointiin. Marxin kritiikki menee kuitenkin syvemmälle, sillä siinä se on kytketty Marxin arvoteoriaan. Marx määritteli pääoman tuotantoprosessin arvonlisäysprosessin ja työprosessin ykseydeksi. Arvonlisäysprosessia ei ole ilman työprosessia. Lisäarvon tuotanto perustuu lisätyöhön, joka ylittää työvoiman uusintamiseen tarvittavan työn määrän. Finanssikeinottelussa tämä unohtuu, ja vasta kriisi palauttaa keinottelijat maanpinnalle. Tämän teoreettisen näkökannan ohella Marxin muotoilussa herättää huomiota ironia päämäärän tavoittelemisesta ilman keinoa. Eräässä aikaisemmassa lehtikirjoituksessa Marx kirjoittaa hieman kansanomaisemmin "rikastumisen vimmasta ilman tuottamisen riesaa". Nykyajalle tyypillinen finanssisektorin paisuminen johtaa siihen, että "kansantalouden tuottava aktiviteetti uhrataan omaisuusvaateiden arvonnousulle", kuten Joachim Bischoff kirjoittaa.

Marxin teesi oli, että jo kauppapääoma erotukseksi teollisuuspääomasta, saati sitten rahapääoma "liikkuu tiettyjen rajojen sisällä riippumatta uusintamisprosessin rajoista ja tämän vuoksi pakottaa uusintamisprosessinkin omien rajojensa yli. Sisäinen riippuvuus, ulkoinen itsenäisyys vievät sen pisteeseen, jossa sisäinen yhteys palautetaan väkivaltaisesti, kriisin välityksellä. Tästä nytkin on kysymys.

Nykyisin rahapääoman muodot ovat paljon moninaisempia kuin Marxin aikana. Voisi ehkä sanoa, että johdannaiset ovat fiktiivistä pääomaa toisessa potenssissa. Kun Marx kirjoitti todellisen pääoman näennäisestä kaksin-kolminkertaistumisesta, nyt voidaan ehkä puhua nelin-viisinkertaistumisesta. Johdannaisten yhteys reaalitalouteen on vielä etäisempi kuin pankkilainojen, osakkeiden ja rahapääoman muiden perinteisempien muotojen yhteys. Marxin huomiot keinottelusta ja myös suoranaisesta huijauksesta luottojärjestelmän kehittymisen seurauksena tuntuvat hyvin ajankohtaisilta siitä huolimatta, että ne on kirjoitettu tilanteessa, jossa raha- ia arvopaperimarkkinoiden laajuus ja rooli oli paljon pienempi kuin nykyisin.

Tässä ei voida mennä syvemmälle Marxin kriisiteoriaan ja sen erilaisiin tulkintoihin, jotka yleensä korostavat tuotannon ja kulutuksen ristiriitaa, pääoman liikakasautumista tai tuotannon epäsuhtaisuuksia kriisien lähtökohtana. Eri tutkijat korostavat eri puolia Marxin teoriassa. Esimerkiksi edellä mainittu Crotty on korostanut rahan, luoton ja finanssivälityksen osuutta Marxin kriisiteoriassa. Toisaalta voidaan korostaa ns. reaalitaloudellisia tekijöitä kriisien lähtökohtana, jolloin finanssitalouden ilmiöt näyttävät enemmänkin "reaalisen" kriisin heijastumalta. Tuskin esimerkiksi USA:n talouden nykyisen kriisin syvyyttä voidaan täysin ymmärtää selvittämättä USA:n talouden keskeisiä rakenteellisia tekijöitä pitkällä aikavälillä, kuten esimerkiksi Robert Brenner tekee. Brenner kirjoitti vuonna 2002 nykyistä kriisiä ennustaen, tosin nähden asioiden loogisen suhteen hieman toisin päin kuin nyt on tapahtunut:

"USA:n talous on altis, useiden vaihtoehtoisten kanavien kautta, itseänsä vahvistavalle kansainväliselle reaalitalouden taantumalle, joka voi eri tavoin panna alulle finanssiräjähdyksen." Nyt nähdään, että ensin tapahtui finanssiräjähdys ja sitten syntyi kansainvälinen reaalitalouden taantuma.