گفتگوی تلویزیون برابری با محمد رضا شالگونی

در باره

بحران مالی کشورهای سرمایه داری

شالگونی : این بحرانی که شروع شده در مقطع خاصی از تحولات اقتصادی، سیاسی و بین المللی هست که توجه به آنها خیلی مهم است .چون در آینده و در افق گسترش بحران این عوامل خیلی تاثیر دارند. چون بحران اقتصادی و آنهم در یک مقیاس بزرگ این چنینی فقط یک مساله صرفاً اقتصادی نیست و بلکه مسائل سیاسی، مسائل بین المللی و توازن قوا بین قدرت های جهانی همه مداخله دارند و در آن اهمیت دارد. و خیلی مهم است که باین عوامل توجه کنیم و ببینیم در چه مقطعی این حادثه دارد اتفاق می افتد.

اولین مساله ای که بایستی در باره این بحران کنونی مورد توجه قرار دهیم عبارت از اینست که این بحران کانون اش در آمریکاست و این خیلی مهم است . آمریکا بزرگترین اقتصاد جهانیست . حداقل 25% کل تولید ناخالص جهانی در آمریکاست و این مساله خیلی اهمیت دارد . عامل دیگر اینست که آمریکا مصرف کننده ی نهائی کل اقتصاد جهان است. یعنی هر یک از اقتصادهای بزرگ کشورهای مختلف که تحرکی پیدا می کنند ، می خواهند صادراتی داشته باشند و یا سرمایه گذاریهائی داشته باشند؛ اگر یکی از مقاصد اصلی شان بازار آمریکا نباشد ، خیلی شکوفا نمی شوند . این مساله ی بسیار بسیار مهمی است و بنابراین اگر ماشین مصرفی عظیم آمریکا بخوابد، روی خیلی از مسائل اثر خواهد گذاشت . واگر آن ماشین بخوابد دیگران متضررخواهند شد

برای اینکه توجه تان را باین مساله جلب کنم لازم می دانم که یاد آوری کنم که در دهه ی 1990 و در واقع در دو دهه گذشته، ما در ژاپن و آلمان بحران هائی داشته ایم که بحران های خیلی کشداری بودند . مثلاً ژاپن حدود یک دهه و نیم در یک حالت رکود و نیمه رکود بود . ژا پن دومین اقتصاد بزرگ جهانیست . منتهی می دانیم که بحران ژاپن کل اقتصاد جهانی را از کار نینداخت. چرا که موتور اصلی اقتصادی جهانی که آمریکاست کار می کرد و دچار بحران عمقی نشده بود. یا مثلاً می دانیم که در آلمان و بعد از اتحاد آن و غیره، بحرانی رخ داد که بحران کشداری بوده و اگر چه فراز و فرودهائی داشته ولی ادامه هم داشته و در واقع رونق اقتصادی خیلی جان داری در آلمان پا نگرفته . آلمان سومین اقتصاد بزرگ جهان بوده و بزرگترین صادر کننده جهان بوده ولی می بینیم که اقتصاد آلمان هم در حالیکه در اروپا اثر خیلی مهمی داشت ، علی رغم آن در سطح جهانی اقتصاد سرمایه داری را خاموش نکرد و اثرات مخرب برآن نگذاشت اقتصاد آمریکا ولی چیز دیگری است . اقتصاد آمریکا چنین است که هم بزرگترین بازار جهانست و هم بزرگترین وام گیرنده جهان است. چرا که بسیاری از سرمایه های کشورهای مختلف که در بیرون از مرزهایشان برای سرمایه گذاری می روند، مقصدشان آمریکاست . بدین خاطر می شود گفت که آمریکا وام گیرنده نهائی جهانیست . یعنی اگر سرمایه هائی برای سرمایه گذاری بروند، خواهند رفت که معمولاً اوراق خزانه آمریکا را بخرند یا سهام و غیره آنجا را می خرند . بعلاوه! آمریکا بزرگترین بازار ساز- باصطلاح بازار ایجاد کننده- جهان است . این مهم است که قدرت دولت آمریکا بعنوان قدرت برتر و ابر قدرت سیاسی اهمیت داشته و در جاهائی که توقف هائی اتفاق افتاده و اختلال هائی در سیستم سرمایه داری بوقوع پیوسته، با گوش مالی بعضی دولت ها و تشویق بعضی دولت ها راه ها را گشوده و آنچه را که می خواسته یا منافع اش ایجاب می کرده بدست آورده . مثلاً توجه کنید به بحران آسیا که بهر حال بحران بزرگی بود و آمریکائی ها مداخله کردند، هر چند که بنفع خودشان مداخله کردند و در واقع آسیائی ها را خانه خراب کردند . ولی در هر حال مهم است که آمریکا بازار ساز جهان است . بنابراین لازم است توجه کنیم که در اینجا این موتور خانه اصلی است که به روغن سوزی افتاده و در آن اختلال هست .مساله دوم عبارت از اینست که بحرانی که تازه شروع شده هنوز در سطح مالی است و در واقع هنوز کل اقتصاد را کاملاٌ فرا نگرفته و شاخص های دیگر نشان نمی دهند که در جاهای دیگر خود آمریکا رکود کاملاً نشسته باشد تا اینکه بگوئیم رکود بمعنی فنی کلمه شروع شده است یا نه و این هنوز محل بحث دارد . لازم است در اینجا یاد آوری کنم که هر بحران مالی ضرورتاً به رکود منتهی نمی شود . مثلاً ما در سال 1987 بحران مالی داشته ایم که ضربه ی وحشتناکی- شوک وجشتناکی – بر " وال استریت " وارد شد . در سال 1990 شوک وحشتناکی وارد شد . در سال 1998 شوک بزرگی وارد شد . در سال 2001 هم شوک بزرگی در آمریکا و در سطح مالی وارد شد. ولی از این چهار بحران که داشته ایم دو تای آنها با رکود همراه شده اند .بحران سال 1990 و بحران سال 2001 تا " س. ژ "- بحران عمومی crise généralisée – ادامه پیدا کرد . بنابراین است که باید گسترش بحران را مورد توجه قرار دهیم که در چه سطحی است ، چه می شود کرد و چه می کنند؟ مثلاً بحث هائی که حالا ادامه دارد اینست که می خواهند تلاش کنند که نگذارند این بحران از سطح مالی برود وعمیق تر شود و کل اقتصاد را در بر بگیرد . و بیکاری توده ای و خواباندن کل اقتصاد را در پی داشته باشد.

توجه باید کرد که مثلاً در سه ماهه ی آخر سال 2007 – معمولاً آمارهای اقتصادی و کارکرد کشورها در این زمینه را سه ماهه استخراج می کنند – رشد اقتصادی آمریکا منفی بود . در سه ماهه ی اول سال 2008 رشد اقتصادی خیلی خیلی ضعیف بود و حدود هشت دهم درصد- یعنی زیر یک درصد - بود . در سه ماهه ی دوم سال جاری یکدفعه رشد اقتصادی آمریکا بالا پرید و سه و خرده ای در صد شد . بنابراین خیلی ها گفتند که آن اختلالی که اتفاق افتاد وشوک مالی ای که همراه داشت ، در حال بهبود پیدا کردن است و خیلی وعده ها می دادند ولی دیدیم که چنین نیست و ادامه پیدا کرد وعمیق تر شد .

بنابراین سئوال اینست که آیا حتماً این بحران گسترش پیدا می کند یا نه ؟ مثلاً همین الان و در سه ماهه دوم سال 2008 نرخ بیکاری که در ژانویه این سال حدود 4% بود به 2/6%در آمریکا افزایش یافت . خود این البته فی النفسه نشان دهنده ی این نیست که رکودی اتفاق افتاده و می تواند در نتیجه شوک باشد و یک عده از شرکت ها کارکنانشان را اخراج کرده باشند و در واقع شوک را دفع کرده باشند . وحالا مساله اینستکه تضمین دادنها ، خریدنها، ملی کردن شرکتهای مالی و بانکها بیشتر حول و حوش اینست که جلوی قضیه را بگیرند و نگذارند بحران در آمریکا عمقی و سراسری بشود که البته به کل جهان سرایت خواهد کرد

مشخصه دیگری بحران کنونی دارد و آن ترکیب رکود و تورم است. این خیلی مهم است و در واقع ما را به دوره ای مثل دهه 1970 بر می گرداند که با - رکود تورمی stacflation - روبرو هستیم و این قیاس دو باره بر سر زبانهاست . اهمیت قضیه عبارت از اینست که در حالت رکود یک سلسه راه حل هائی معمولاً وجود دارد که مثلاً نرخ بهره را پائین می آورند تا اینکه پول بیشتر به بازار تزریق شود و بنابراین سرمایه گذاریهای جدیدی می شود و رونق ایجاد می گردد. و حال آنکه در حالتی که تورم باشد معمولاً نرخ بهره را بالا می برند و از این طریق نقدینگی را از بازار جمع می کنند و در واقع نمی گذارند نقدینگی افزایش پیدا کند و در نتیجه جلوی داغ شدن اقتصاد را می گیرند. وقتی که ایندو با هم هست با معضل خاصی روبرو هستند و بنابراین اگر راه حل ضد تورمی را در پیش بگیرند قاعدتاً بایستی نرخ بهره را بالا ببرند. حالا بحران مالی 14 ماه عمر دارد و از اوت 2007 شروع شد، از زمانیکه به اعتبارات و مخصوصاً اعتبارات مسکن شوک وارد شد. منتهی در چهارده ماه گذشته مقامات مسئول آمریکائی بیشتر واکنش نشان دادند تا اینکه اقدامات جدی بکنند. چرا که هنوز فکر نمی کردند که این بحران می تواند عمومیت پیدا کند . ممکن است معلوم شود که اشتباه می کرده اند و ممکن است معلوم شود که خیلی جاها اشتباه کرده اند . بهر حال مهم است که دریابیم که چرا تا اینجا قضیه کش آمده. این بحران، بحران ترکیب تورم و رکود است و این قضیه را مشکل میکند. درحالیکه قیمت مواد غذائی ، قیمت هزینه های مسکن، قیمت انرژی و غیرو بالا می رود که اینها در مجموع اثرات رکود گذار در اقتصاد دارند و اقتصاد را کساد میکنند ونتیجه تورمی دارند؛ ازطرف دیگر میبینیم که بیکاری افزایش پیدا میکند، اعتبارات متوقف شده اند و غیره

تا این لحظه که داریم صحبت می کنیم، آنها در حال انجام دادن اقدامات ضد رکودی هستند . چرا که در این توقف و ورشکستگی هائی که اتفاق افتاده همه بانکها و در راس آن ها بانک " فدرال زررو" آمریکا- بانک مرکزی آمریکا- تصمیم گرفت که باز هم نرخ بهره را پائین بیاورد. خود این اثر دارد و یعنی اینکه پول بیشتر به بازار تزریق می شود . اینکار را می کنند که جلوی رکود را بگیرند وحالا از این می ترسند که با این ماجرا کار به رکود بیشتر اقتصاد منتهی شود .

مساله دیگری که وجود دارد و خیلی خیلی مهم هست عبارت از اینست که در این بحران، بخش مسکن دچاربحران شده است . بخش مسکن از سالهای 2001 ببعد در واقع موتور رشد اقتصاد آمریکا بوده. از زمانیکه در سال 2000 بحران شروع شد" گرین استد" رئیس فدرال بانک آمریکا ، نرخ بهره را تقریباً تا حد صفر پائین آورد. پول تزریق کردند و خرید خانه و بساز و بفروشی شروع شد و این اقتصاد آمریکا را سر پا نگه داشت . آمریکا که مصرف کننده ی نهائیست ، این چنین با پولهای دیگری که از نقاط دیگر دنیا وارد می شد و نقدینگی عظیمی که داشت ، عمل کرد. حالا مساله عبارت از اینست که چنین چیزی از کار افتاده و دیگر کشش ندارد و ورشکستگی ها شروع شده . در واقع رهن سه میلیون و ششصد هزار نفر نکول شده و خانه هایشان را مصادره می کنند. پنج میلیون و خرده ای نفر هم دارند برای خانه هایشان به دادگاه می روند . در نتیجه حدود هشت میلیون آمریکائی به چنین وضعی گرفتار هستند . اگر این مساله گسترش پیدا کند حادثه خیلی مهمی اتفاق خواهد افتاد و بهر حال بدهکاری بزرگی در مسکن هست . شصت میلیون آمریکائی رهن دارند بعد بالا رفتن بی سابقه ی بدهکاریهای آمریکاست . توجه داشته باشید که کل بدهکاریهای اقتصاد آمریکاو البته فقط بدهکاریهای اقتصاد دولت آمریکا به بازارها و کشورهای دیگر، خانوارهای آمریکائی ، بخش مالی آمریکا و بخش غیر مالی و مثلاً شرکت های تولید کننده اتومبیل یا کامپیوتر و ... در همه جا بدهکاریها بالا رفته اند . بدهکاریهای آمریکا حالا حدود 43 تریلیون دلار است اگر مجموعه اش را در نظر بگیریم، این چیز یست نزدیک به کل تولید ناخالص جهان . بنابراین ادامه این وضع مشکل فراهم می کند و بیرون آمدن از آن خیلی کار آسانی نیست . ممکن است بگویند که این بحران به رکود منتهی نخواهد شد ولی حتی اگر چنین نشود، تنها می توانند روز محشر را به عقب بیاندازند . این بدهکاری بی سابقه در تاریخ خود بخود وحشتناک است و یک جائی همه چیز را بهم خواهد ریخت .

بعد هم هزینه های بالا رونده ی نظامی و مخصوصاً جنگ هائی که آمریکا به راه انداخته و خیلی وحشتناک است و بعد نیز کسری تراز پرداخت های آمریکاست. در مجموع آن چیزهائی که آمریکا از دنیا می گیرد وبه دنیا می دهد، کسری دارد. در واقع هر سال هفتصد میلیارد دلار کسری موازنه تجارتی آمریکاست . یعنی اگر این هفتصد میلیارد دلار را در نظر بگیرید، آمریکائی ها هر روز دو میلیارد دلار اضافه بر در آمدشان – اضافه بر تولید شان- از دنیا می گیرند و مصرف می کنند . این چیز کمی نیست و هر روز دو میلیارد دلار بیشتر مصرف می کنند و خوب می تواند مختل کننده باشد و اگر در لحظه حاضر اتفاقی نیافتد حتماً در آینده نزدیک همه چیز را بهم خواهد ریخت یک فاکتور دیگری که خیلی خیلی مهم است عبارت از اینست که حالا این اولین بحرانی است که نئو لیبرالیسم جهانی شده با آن روبروست . توجه داشته باشید که حالا کشورهای بسیاری به روی سرمایه جهانی گشوده شده اند. کشورهائی که قبلاً باصطلاح سوسیالیستی بودند و مثلا ً شوروی و متعلقاتش ، یا چین و یا افتصادهای دیگری که سوسیالیستی نبودند ولی تا حدی بسته بودند. این مساله مهمی است که توجه داشته باشیم که برای اولین بار است که نظام سوسیالیستی نیست و حوزه های زیادی به روی بازار آمریکا گشوده شده اند و اقصاد جهان سرمایه داری همه جا گسترده شده و همه بنوعی به بازار آزاد گرویده اند. وقتی ظرفیت های آمریکا در اینجا متوقف می شود انعکاس آن در سطح جهانی خیلی عظیم خواهد بود و بایستی دقت کنیم که این چیز کمی نیست

در باره

بحران مالی کشورهای سرمایه داری

شالگونی : این بحرانی که شروع شده در مقطع خاصی از تحولات اقتصادی، سیاسی و بین المللی هست که توجه به آنها خیلی مهم است .چون در آینده و در افق گسترش بحران این عوامل خیلی تاثیر دارند. چون بحران اقتصادی و آنهم در یک مقیاس بزرگ این چنینی فقط یک مساله صرفاً اقتصادی نیست و بلکه مسائل سیاسی، مسائل بین المللی و توازن قوا بین قدرت های جهانی همه مداخله دارند و در آن اهمیت دارد. و خیلی مهم است که باین عوامل توجه کنیم و ببینیم در چه مقطعی این حادثه دارد اتفاق می افتد.

اولین مساله ای که بایستی در باره این بحران کنونی مورد توجه قرار دهیم عبارت از اینست که این بحران کانون اش در آمریکاست و این خیلی مهم است . آمریکا بزرگترین اقتصاد جهانیست . حداقل 25% کل تولید ناخالص جهانی در آمریکاست و این مساله خیلی اهمیت دارد . عامل دیگر اینست که آمریکا مصرف کننده ی نهائی کل اقتصاد جهان است. یعنی هر یک از اقتصادهای بزرگ کشورهای مختلف که تحرکی پیدا می کنند ، می خواهند صادراتی داشته باشند و یا سرمایه گذاریهائی داشته باشند؛ اگر یکی از مقاصد اصلی شان بازار آمریکا نباشد ، خیلی شکوفا نمی شوند . این مساله ی بسیار بسیار مهمی است و بنابراین اگر ماشین مصرفی عظیم آمریکا بخوابد، روی خیلی از مسائل اثر خواهد گذاشت . واگر آن ماشین بخوابد دیگران متضررخواهند شد

برای اینکه توجه تان را باین مساله جلب کنم لازم می دانم که یاد آوری کنم که در دهه ی 1990 و در واقع در دو دهه گذشته، ما در ژاپن و آلمان بحران هائی داشته ایم که بحران های خیلی کشداری بودند . مثلاً ژاپن حدود یک دهه و نیم در یک حالت رکود و نیمه رکود بود . ژا پن دومین اقتصاد بزرگ جهانیست . منتهی می دانیم که بحران ژاپن کل اقتصاد جهانی را از کار نینداخت. چرا که موتور اصلی اقتصادی جهانی که آمریکاست کار می کرد و دچار بحران عمقی نشده بود. یا مثلاً می دانیم که در آلمان و بعد از اتحاد آن و غیره، بحرانی رخ داد که بحران کشداری بوده و اگر چه فراز و فرودهائی داشته ولی ادامه هم داشته و در واقع رونق اقتصادی خیلی جان داری در آلمان پا نگرفته . آلمان سومین اقتصاد بزرگ جهان بوده و بزرگترین صادر کننده جهان بوده ولی می بینیم که اقتصاد آلمان هم در حالیکه در اروپا اثر خیلی مهمی داشت ، علی رغم آن در سطح جهانی اقتصاد سرمایه داری را خاموش نکرد و اثرات مخرب برآن نگذاشت اقتصاد آمریکا ولی چیز دیگری است . اقتصاد آمریکا چنین است که هم بزرگترین بازار جهانست و هم بزرگترین وام گیرنده جهان است. چرا که بسیاری از سرمایه های کشورهای مختلف که در بیرون از مرزهایشان برای سرمایه گذاری می روند، مقصدشان آمریکاست . بدین خاطر می شود گفت که آمریکا وام گیرنده نهائی جهانیست . یعنی اگر سرمایه هائی برای سرمایه گذاری بروند، خواهند رفت که معمولاً اوراق خزانه آمریکا را بخرند یا سهام و غیره آنجا را می خرند . بعلاوه! آمریکا بزرگترین بازار ساز- باصطلاح بازار ایجاد کننده- جهان است . این مهم است که قدرت دولت آمریکا بعنوان قدرت برتر و ابر قدرت سیاسی اهمیت داشته و در جاهائی که توقف هائی اتفاق افتاده و اختلال هائی در سیستم سرمایه داری بوقوع پیوسته، با گوش مالی بعضی دولت ها و تشویق بعضی دولت ها راه ها را گشوده و آنچه را که می خواسته یا منافع اش ایجاب می کرده بدست آورده . مثلاً توجه کنید به بحران آسیا که بهر حال بحران بزرگی بود و آمریکائی ها مداخله کردند، هر چند که بنفع خودشان مداخله کردند و در واقع آسیائی ها را خانه خراب کردند . ولی در هر حال مهم است که آمریکا بازار ساز جهان است . بنابراین لازم است توجه کنیم که در اینجا این موتور خانه اصلی است که به روغن سوزی افتاده و در آن اختلال هست .مساله دوم عبارت از اینست که بحرانی که تازه شروع شده هنوز در سطح مالی است و در واقع هنوز کل اقتصاد را کاملاٌ فرا نگرفته و شاخص های دیگر نشان نمی دهند که در جاهای دیگر خود آمریکا رکود کاملاً نشسته باشد تا اینکه بگوئیم رکود بمعنی فنی کلمه شروع شده است یا نه و این هنوز محل بحث دارد . لازم است در اینجا یاد آوری کنم که هر بحران مالی ضرورتاً به رکود منتهی نمی شود . مثلاً ما در سال 1987 بحران مالی داشته ایم که ضربه ی وحشتناکی- شوک وجشتناکی – بر " وال استریت " وارد شد . در سال 1990 شوک وحشتناکی وارد شد . در سال 1998 شوک بزرگی وارد شد . در سال 2001 هم شوک بزرگی در آمریکا و در سطح مالی وارد شد. ولی از این چهار بحران که داشته ایم دو تای آنها با رکود همراه شده اند .بحران سال 1990 و بحران سال 2001 تا " س. ژ "- بحران عمومی crise généralisée – ادامه پیدا کرد . بنابراین است که باید گسترش بحران را مورد توجه قرار دهیم که در چه سطحی است ، چه می شود کرد و چه می کنند؟ مثلاً بحث هائی که حالا ادامه دارد اینست که می خواهند تلاش کنند که نگذارند این بحران از سطح مالی برود وعمیق تر شود و کل اقتصاد را در بر بگیرد . و بیکاری توده ای و خواباندن کل اقتصاد را در پی داشته باشد.

توجه باید کرد که مثلاً در سه ماهه ی آخر سال 2007 – معمولاً آمارهای اقتصادی و کارکرد کشورها در این زمینه را سه ماهه استخراج می کنند – رشد اقتصادی آمریکا منفی بود . در سه ماهه ی اول سال 2008 رشد اقتصادی خیلی خیلی ضعیف بود و حدود هشت دهم درصد- یعنی زیر یک درصد - بود . در سه ماهه ی دوم سال جاری یکدفعه رشد اقتصادی آمریکا بالا پرید و سه و خرده ای در صد شد . بنابراین خیلی ها گفتند که آن اختلالی که اتفاق افتاد وشوک مالی ای که همراه داشت ، در حال بهبود پیدا کردن است و خیلی وعده ها می دادند ولی دیدیم که چنین نیست و ادامه پیدا کرد وعمیق تر شد .

بنابراین سئوال اینست که آیا حتماً این بحران گسترش پیدا می کند یا نه ؟ مثلاً همین الان و در سه ماهه دوم سال 2008 نرخ بیکاری که در ژانویه این سال حدود 4% بود به 2/6%در آمریکا افزایش یافت . خود این البته فی النفسه نشان دهنده ی این نیست که رکودی اتفاق افتاده و می تواند در نتیجه شوک باشد و یک عده از شرکت ها کارکنانشان را اخراج کرده باشند و در واقع شوک را دفع کرده باشند . وحالا مساله اینستکه تضمین دادنها ، خریدنها، ملی کردن شرکتهای مالی و بانکها بیشتر حول و حوش اینست که جلوی قضیه را بگیرند و نگذارند بحران در آمریکا عمقی و سراسری بشود که البته به کل جهان سرایت خواهد کرد

مشخصه دیگری بحران کنونی دارد و آن ترکیب رکود و تورم است. این خیلی مهم است و در واقع ما را به دوره ای مثل دهه 1970 بر می گرداند که با - رکود تورمی stacflation - روبرو هستیم و این قیاس دو باره بر سر زبانهاست . اهمیت قضیه عبارت از اینست که در حالت رکود یک سلسه راه حل هائی معمولاً وجود دارد که مثلاً نرخ بهره را پائین می آورند تا اینکه پول بیشتر به بازار تزریق شود و بنابراین سرمایه گذاریهای جدیدی می شود و رونق ایجاد می گردد. و حال آنکه در حالتی که تورم باشد معمولاً نرخ بهره را بالا می برند و از این طریق نقدینگی را از بازار جمع می کنند و در واقع نمی گذارند نقدینگی افزایش پیدا کند و در نتیجه جلوی داغ شدن اقتصاد را می گیرند. وقتی که ایندو با هم هست با معضل خاصی روبرو هستند و بنابراین اگر راه حل ضد تورمی را در پیش بگیرند قاعدتاً بایستی نرخ بهره را بالا ببرند. حالا بحران مالی 14 ماه عمر دارد و از اوت 2007 شروع شد، از زمانیکه به اعتبارات و مخصوصاً اعتبارات مسکن شوک وارد شد. منتهی در چهارده ماه گذشته مقامات مسئول آمریکائی بیشتر واکنش نشان دادند تا اینکه اقدامات جدی بکنند. چرا که هنوز فکر نمی کردند که این بحران می تواند عمومیت پیدا کند . ممکن است معلوم شود که اشتباه می کرده اند و ممکن است معلوم شود که خیلی جاها اشتباه کرده اند . بهر حال مهم است که دریابیم که چرا تا اینجا قضیه کش آمده. این بحران، بحران ترکیب تورم و رکود است و این قضیه را مشکل میکند. درحالیکه قیمت مواد غذائی ، قیمت هزینه های مسکن، قیمت انرژی و غیرو بالا می رود که اینها در مجموع اثرات رکود گذار در اقتصاد دارند و اقتصاد را کساد میکنند ونتیجه تورمی دارند؛ ازطرف دیگر میبینیم که بیکاری افزایش پیدا میکند، اعتبارات متوقف شده اند و غیره

تا این لحظه که داریم صحبت می کنیم، آنها در حال انجام دادن اقدامات ضد رکودی هستند . چرا که در این توقف و ورشکستگی هائی که اتفاق افتاده همه بانکها و در راس آن ها بانک " فدرال زررو" آمریکا- بانک مرکزی آمریکا- تصمیم گرفت که باز هم نرخ بهره را پائین بیاورد. خود این اثر دارد و یعنی اینکه پول بیشتر به بازار تزریق می شود . اینکار را می کنند که جلوی رکود را بگیرند وحالا از این می ترسند که با این ماجرا کار به رکود بیشتر اقتصاد منتهی شود .

مساله دیگری که وجود دارد و خیلی خیلی مهم هست عبارت از اینست که در این بحران، بخش مسکن دچاربحران شده است . بخش مسکن از سالهای 2001 ببعد در واقع موتور رشد اقتصاد آمریکا بوده. از زمانیکه در سال 2000 بحران شروع شد" گرین استد" رئیس فدرال بانک آمریکا ، نرخ بهره را تقریباً تا حد صفر پائین آورد. پول تزریق کردند و خرید خانه و بساز و بفروشی شروع شد و این اقتصاد آمریکا را سر پا نگه داشت . آمریکا که مصرف کننده ی نهائیست ، این چنین با پولهای دیگری که از نقاط دیگر دنیا وارد می شد و نقدینگی عظیمی که داشت ، عمل کرد. حالا مساله عبارت از اینست که چنین چیزی از کار افتاده و دیگر کشش ندارد و ورشکستگی ها شروع شده . در واقع رهن سه میلیون و ششصد هزار نفر نکول شده و خانه هایشان را مصادره می کنند. پنج میلیون و خرده ای نفر هم دارند برای خانه هایشان به دادگاه می روند . در نتیجه حدود هشت میلیون آمریکائی به چنین وضعی گرفتار هستند . اگر این مساله گسترش پیدا کند حادثه خیلی مهمی اتفاق خواهد افتاد و بهر حال بدهکاری بزرگی در مسکن هست . شصت میلیون آمریکائی رهن دارند بعد بالا رفتن بی سابقه ی بدهکاریهای آمریکاست . توجه داشته باشید که کل بدهکاریهای اقتصاد آمریکاو البته فقط بدهکاریهای اقتصاد دولت آمریکا به بازارها و کشورهای دیگر، خانوارهای آمریکائی ، بخش مالی آمریکا و بخش غیر مالی و مثلاً شرکت های تولید کننده اتومبیل یا کامپیوتر و ... در همه جا بدهکاریها بالا رفته اند . بدهکاریهای آمریکا حالا حدود 43 تریلیون دلار است اگر مجموعه اش را در نظر بگیریم، این چیز یست نزدیک به کل تولید ناخالص جهان . بنابراین ادامه این وضع مشکل فراهم می کند و بیرون آمدن از آن خیلی کار آسانی نیست . ممکن است بگویند که این بحران به رکود منتهی نخواهد شد ولی حتی اگر چنین نشود، تنها می توانند روز محشر را به عقب بیاندازند . این بدهکاری بی سابقه در تاریخ خود بخود وحشتناک است و یک جائی همه چیز را بهم خواهد ریخت .

بعد هم هزینه های بالا رونده ی نظامی و مخصوصاً جنگ هائی که آمریکا به راه انداخته و خیلی وحشتناک است و بعد نیز کسری تراز پرداخت های آمریکاست. در مجموع آن چیزهائی که آمریکا از دنیا می گیرد وبه دنیا می دهد، کسری دارد. در واقع هر سال هفتصد میلیارد دلار کسری موازنه تجارتی آمریکاست . یعنی اگر این هفتصد میلیارد دلار را در نظر بگیرید، آمریکائی ها هر روز دو میلیارد دلار اضافه بر در آمدشان – اضافه بر تولید شان- از دنیا می گیرند و مصرف می کنند . این چیز کمی نیست و هر روز دو میلیارد دلار بیشتر مصرف می کنند و خوب می تواند مختل کننده باشد و اگر در لحظه حاضر اتفاقی نیافتد حتماً در آینده نزدیک همه چیز را بهم خواهد ریخت یک فاکتور دیگری که خیلی خیلی مهم است عبارت از اینست که حالا این اولین بحرانی است که نئو لیبرالیسم جهانی شده با آن روبروست . توجه داشته باشید که حالا کشورهای بسیاری به روی سرمایه جهانی گشوده شده اند. کشورهائی که قبلاً باصطلاح سوسیالیستی بودند و مثلا ً شوروی و متعلقاتش ، یا چین و یا افتصادهای دیگری که سوسیالیستی نبودند ولی تا حدی بسته بودند. این مساله مهمی است که توجه داشته باشیم که برای اولین بار است که نظام سوسیالیستی نیست و حوزه های زیادی به روی بازار آمریکا گشوده شده اند و اقصاد جهان سرمایه داری همه جا گسترده شده و همه بنوعی به بازار آزاد گرویده اند. وقتی ظرفیت های آمریکا در اینجا متوقف می شود انعکاس آن در سطح جهانی خیلی عظیم خواهد بود و بایستی دقت کنیم که این چیز کمی نیست

مساله دیگر اینست که در هژمونی آمریکائی تردید بوجود آمده است. مثلاً می بینید که وزیر دارائی آلمان می گوید که بنظر می رسد امپراتوی مالی آمریکا به پایان رسیده است. وقتی آدمی مثل " ویشناین بروک " چنین چیز ی می گوید یا دیگران هم آنرا تکرار می کنند، نمی خواهند در باره مسائلی صحبت کنند! خود این نشان می دهد که دیگر متحدان آمریکا از این مساله نارضائی دارند. یعنی حاضر نیستند هزینه های این بحران را که آمریکا در داخل سیستم خودش ببار آورده و در واقع عمدتاً موتور اقتصادی آمریکا ببار آورده بدوش بگیرند. در حقیقت این جواب ردی است به طرح های " تالسون" که می خواهد بخشی از بار این بحران را بدوش دیگران بیاندازد. وقتیکه آلمانی ها یا در واقع بزرگترین اقتصاد اروپا چنین می گوید یا مثلاً وقتی که " آنجلا مرکر" در مورد بسته ی اقتصادی می گوید که چه خواهند کرد و آلمان خودش می خواهد تنهائی عمل کند، اینها اظهار نظرهای آکادمیک نیستند وقبل از هر چیز اظهار نظرهای سیاسی است. ما با یک چیزی شبیه آنچه که در آغاز حمله آمریکا به عراق روبرو بودیم روبرو شده ایم ، یعنی اینکه حتی متحدان نزدیک آمریکا تردید دارند که آمریکا توانائی اینرا داشته باشد که قضیه را حل کند . این با آن شرایطی که آمریکا می توانست دیکته کند فرق می کند و دیگران هژمونی آمریکا را مورد تردید قرار داده اند . حتی "سرکوزی" هم اینرا بشیوه اپورتو نیستی تکرار می کند و دیگران هم همینطور . همه هم برای آمریکا دل می سوزانند و متحدان نزدیک آمریکا هستند ولی واقعیت اینست که یک نوعی ابراز نارضائی می کنند.

یک عامل دیگر بی اعتبار شدن " رویای آمریکا"ئی ا ست. همان "امریکن دریم - American Dream ، یا " راه زندگی آمریکائی -American way of life " است . در واقع در خود آمریکائی که آدم ها با کار و تلاش و تجارت به موفقیت می رسند، وقتیکه هشت میلیون می روند که خانه هایشان را از دست بدهند، خوب ابتدا در خود آن کشور "رویای آمریکائی" زیر سئوال می رود . در حالیکه در سه دهه گذشته دستمزدهای واقعی متوقف بوده اند و حالا که اصلاً " زیر طبقه" به فلاکت بیشتری دچار شده و هر چه بیشتر سهم اش از تولید ناخالص آمریکا پائین آمده. حتی از آنهائی که شاغل بوده اند و توانسته اند خانه ای را بدست بیاورند، بیش از هشت میلیون شان در همین لحظه که صحبت می کنیم در شرف این هستند که از خانه هایشان بیرون رانده شوند و خانه هایشان رابفروش می گذارند . در چنین شرایطی آن "رویای آمریکائی " چه می شود؟ مساله مهمی است . در سطح دنیا هم چنین است . بی اعتباری سیاسی آمریکا که جنگ هایش به آن دامن زد و ... اگر همه ی اینها را کنار هم بگذاریم، اعتبار خدشه دار می شود. اگر قرار باشد هر اقتصادی در دنیا طوری باشد که هر آدمی مثل آمریکائی ها، سوار اتومبیل بشود و از هر سه نفر دو نفر اتومبیل داشته باشند ، دنیا به کدام سو می رود؟ اینها ناممکن شدن چنین چیزی است واصلاً بی ربط بودن این ماجرا مساله مهمی است که بایستی بدان توجه کرد.

یک عامل دیگری که خیلی خیلی مهم است ومختص این وضع است واز نظر سیاسی خیلی خیلی اهمیت دارد، هم زمان شدن بحران کنونی است با جریان انتخابات در آمریکا. در اینجا وضعیت بگونه ایست که دولت آمریکا مجبور است در اقتصاد مداخله کند و بنفع سرمایه بزرگ و بانک های بزرگ و بانک های مالی کلیدی مداخله کند چون در واقع آنها ارباب های دولت هستند . جالب است که به هر دو کاندیدا بیشترین کسانی که کمک مالی کردند همین شرکت های " وال استریت " هستند. منتهی اینان مجبورند که بر علیه آنها صحبت کنند. زیرا که رأی دهنده را باید به نفع خودشان بسیج کنند. و در اینجا یک اتفاقی می افتد: پول هائی را که قرار است به هزینه مالیات دهنده ی آمریکائی به آنها بدهند، یکدفعه با اندیشه آمریکائی روبرو می شوند که چرا حالا ؟ و چرا به آنها ؟ در حالیکه هشت میلیون آمریکائی خانه هایشان را از دست می دهند و بهداشت عمومی در آمریکا بی معناست ، چرا به آنها[سرمایه بزرگ]؟ بدتر از همه اینکه سی سال است تبلیغ کرده اند که دولت نباید در اقتصاد مداخله کند و حالا دولتی هم روی کار است که "واتیکان" این ایدئولوژی کاذب است. نه اینکه بگوئیم این درست بوده که باید جداگانه صحبت کرد ولی مساله اینست که اینها اینطوری وانمود کردند که دولت در اقتصاد مداخله نمی کند.

امٌا حالا روز روشن، زیر آفتاب همه مردم در سطح میلیونی در دعواهای انتخاباتی می بینند که دولت مداخله می کند و چه مداخله ای !! مثلاً در ملًی کردن دو تا بنیاد غول آسا مسکن آمریکا که " فردی مک " و " فانی میل "

-Freddie Mac ، Fannie Mail - بودند که سرمایه ایندو 2/5 تریلیون دلار است ، یک شوک وحشتناکی به ایدئولوژی نئو لیبرالی وارد می کند . بنابراین است که بحران حادی اتفاق می افتد . در واقع در حدی است که خود حزب دست راستی در مجلس نمایندگان آمریکا دست به شورش می زند . آنها بودند که دور اول رأی گیری را ناممکن ساختند و در مجلس نمایندگان رأی منفی دادند و نه دموکراتها. چرا که در چهارم نوامبر باید بروند و از مردم رأی بگیرند و اصلاًمی ترسند که حزب جمهوری خواه منقرض بشود. چرا که ایدئولوژی اش ورشکست شده . بنابراین دعواها مطرح می شود و آنها می ایستند که باصطلاح از منافع مردم دفاع کنند یا وانمود کنند که از منافع مردم دفاع می کنند و این بیداری بزرگی بوجود می آورد و فضا را سیاسی می کند. توجه به این مختصات مهم است، چرا که در گسترش بحران اثر دارند برابری : خیلی ممنون ار شما! سئوال های بسیار ی در این رابطه هست که در یک برنامه نمی توان به همه ی آنها پاسخ داد . ما امیدواریم که در برنامه ی دیگری سئوالهائی در رابطه با بحران مالی و کل اقتصاد و ....داشته باشیم

گفتگوی تلویزیون برابری با محمد رضا شالگونی 2

اینک بخش دوم گفتگوی تلویزیون برابری با محمد رضا شالگونی، ابتدا از ایشان سئوال می کنم که دلایل بی واسطه ی این بحران چه بودند، از کجا شروع شد و چرا چنین دامنه ای پیدا کرد؟

شالگونی : دلایل بی واسطه بحران مسلماً مساله بحران مسکن در آمریکا بود. چهارده ماه پیش و در ژوئیه 2007 بود که با سقوط بعضی شرکت های رهن که اعتبارات رهنی می دادند این بحران شروع شد و سقوط گسترش پیدا کرد. بیش از هشت میلیون آدم در آمریکا گرفتار از دست دادن خانه هایشان هستند . این بحران بزرگی است و مهم تر از آن یک آشفتگی است که در نظام مالی ایجاد می کند که بایستی این یکی را مورد توجه قرار داد . در این فاصله قیمت مسکن از آن نقطه ی اوجی که تا قبل از ژوئیه 2007 داشت، در آمریکا بیش از سی و سه درصد سقوط کرده و بعضی ها می گویند که در انگلیس بیش از پنجاه درصد سقوط کرده است . البته اگر همین پنجاه درصد را در نظر بگیریم ، باز هم قیمت مسکن از آنچه که در سال 1997 بوده هنوز خیلی بالاتر است در واقع این نوعی سفته بازی در مسکن بود که در مقابله با بحران سال 2000 شروع شد و سال 2001 شدت پیدا کرد؛ بانک فدرال آمریکا ***** برای اینکه جلوی بحران را بگیرد که بیک رکود عمقی نرود، شروع کرد به ریختن پول به بازار . و این باعث شد که در حوزه های مسکن یک سفته بازی شروع شود . نرخ بهره عملاً به صفر رسید. یعنی یکدفعه از شش درصد به یک درصد و بعد نیم درصد رسید. خیلی از آدم هائی که حتی پولی نداشتند هجوم آوردند که خانه بخرند. و این سیستم بانکی هم یک سلسله کارهائی کرد- مالی کردن اقتصاد همین است – که به هر کسی که در آن لحظه امکاناتی داشت و آمادگی داشت در عین حالیکه در آمدهای روشن و ثابت و پایداری نداشت، وام می دادند که مسکن داشته باشد. خیلی ها آمدند مسکن بگیرند بی آنکه دارائی داشته باشند و " رهن ساپرای"را بوجود آورد که در واقع زیر معیارهای معمولی و متعارف اعتبارات رهنی می دادند . خیلی ها خانه می خریدند نه برای اینکه در آن ساکن شوند بلکه برای این می خریدند که چون قیمت خانه ها در نتیجه این رونق بالا می رفت، در آینده بفروشند واز این محل سود ببرند . اصلاً خود این درآمدی شد برای خیلی ها و به بحران کنونی دامن زد.

اگر بخواهیم سابقه ی این نوع سفته بازی را ببینیم ، مشابه اش در دهه 1980 و در ژاپن بورس بازی روی زمین ها شروع شد و قیمت زمین بشکل انفجاری بالارفت و به آنجائی رسید که ترکید . همین سفته بازی رکود دهه 1990 را در ژاپن بوجود آورد . امًا الان خیلی از منتقدان و مفسران آنگلو ساکسون از ژاپنی ها انتقاد می کنند که چرا بانکهای ژاپنی احتیاط می کنند. در حالیکه بانکهای ژاپنی چهارده تریلیون دلار پس انداز خانوارهای ژاپنی را در اختیار دارند ولی به سفته بازیهای این چنینی میدان نمی دهند . ازاین نظر آنها همیشه مورد انتقاد بوده اند ، منتهی ژاپن سعی کرده باین جریان کشیده نشود. در اینجا امًا خود بانک مرکزی آمریکا – فدرال رزرو- و بانک انگلیس و خزانه داریهای آنها در دامن زدن به این بحران نقش مهمی را داشتند.

برابری : خوب توضیح دادید که بحران کنونی از بحران مسکن در آمریکا شروع شده. ولی دلایل اینکه بحران چنین دامنه جهانی ای پیدا کرده و بیک بحران مالی گسترده منجر شده چیست ؟ اینها چه ربطی بهم دارند؟ و در واقع دلایل عمده تر این بحران چه هست ؟

یک عامل دیگر بی اعتبار شدن " رویای آمریکا"ئی ا ست. همان "امریکن دریم - American Dream ، یا " راه زندگی آمریکائی -American way of life " است . در واقع در خود آمریکائی که آدم ها با کار و تلاش و تجارت به موفقیت می رسند، وقتیکه هشت میلیون می روند که خانه هایشان را از دست بدهند، خوب ابتدا در خود آن کشور "رویای آمریکائی" زیر سئوال می رود . در حالیکه در سه دهه گذشته دستمزدهای واقعی متوقف بوده اند و حالا که اصلاً " زیر طبقه" به فلاکت بیشتری دچار شده و هر چه بیشتر سهم اش از تولید ناخالص آمریکا پائین آمده. حتی از آنهائی که شاغل بوده اند و توانسته اند خانه ای را بدست بیاورند، بیش از هشت میلیون شان در همین لحظه که صحبت می کنیم در شرف این هستند که از خانه هایشان بیرون رانده شوند و خانه هایشان رابفروش می گذارند . در چنین شرایطی آن "رویای آمریکائی " چه می شود؟ مساله مهمی است . در سطح دنیا هم چنین است . بی اعتباری سیاسی آمریکا که جنگ هایش به آن دامن زد و ... اگر همه ی اینها را کنار هم بگذاریم، اعتبار خدشه دار می شود. اگر قرار باشد هر اقتصادی در دنیا طوری باشد که هر آدمی مثل آمریکائی ها، سوار اتومبیل بشود و از هر سه نفر دو نفر اتومبیل داشته باشند ، دنیا به کدام سو می رود؟ اینها ناممکن شدن چنین چیزی است واصلاً بی ربط بودن این ماجرا مساله مهمی است که بایستی بدان توجه کرد.

یک عامل دیگری که خیلی خیلی مهم است ومختص این وضع است واز نظر سیاسی خیلی خیلی اهمیت دارد، هم زمان شدن بحران کنونی است با جریان انتخابات در آمریکا. در اینجا وضعیت بگونه ایست که دولت آمریکا مجبور است در اقتصاد مداخله کند و بنفع سرمایه بزرگ و بانک های بزرگ و بانک های مالی کلیدی مداخله کند چون در واقع آنها ارباب های دولت هستند . جالب است که به هر دو کاندیدا بیشترین کسانی که کمک مالی کردند همین شرکت های " وال استریت " هستند. منتهی اینان مجبورند که بر علیه آنها صحبت کنند. زیرا که رأی دهنده را باید به نفع خودشان بسیج کنند. و در اینجا یک اتفاقی می افتد: پول هائی را که قرار است به هزینه مالیات دهنده ی آمریکائی به آنها بدهند، یکدفعه با اندیشه آمریکائی روبرو می شوند که چرا حالا ؟ و چرا به آنها ؟ در حالیکه هشت میلیون آمریکائی خانه هایشان را از دست می دهند و بهداشت عمومی در آمریکا بی معناست ، چرا به آنها[سرمایه بزرگ]؟ بدتر از همه اینکه سی سال است تبلیغ کرده اند که دولت نباید در اقتصاد مداخله کند و حالا دولتی هم روی کار است که "واتیکان" این ایدئولوژی کاذب است. نه اینکه بگوئیم این درست بوده که باید جداگانه صحبت کرد ولی مساله اینست که اینها اینطوری وانمود کردند که دولت در اقتصاد مداخله نمی کند.

امٌا حالا روز روشن، زیر آفتاب همه مردم در سطح میلیونی در دعواهای انتخاباتی می بینند که دولت مداخله می کند و چه مداخله ای !! مثلاً در ملًی کردن دو تا بنیاد غول آسا مسکن آمریکا که " فردی مک " و " فانی میل "

-Freddie Mac ، Fannie Mail - بودند که سرمایه ایندو 2/5 تریلیون دلار است ، یک شوک وحشتناکی به ایدئولوژی نئو لیبرالی وارد می کند . بنابراین است که بحران حادی اتفاق می افتد . در واقع در حدی است که خود حزب دست راستی در مجلس نمایندگان آمریکا دست به شورش می زند . آنها بودند که دور اول رأی گیری را ناممکن ساختند و در مجلس نمایندگان رأی منفی دادند و نه دموکراتها. چرا که در چهارم نوامبر باید بروند و از مردم رأی بگیرند و اصلاًمی ترسند که حزب جمهوری خواه منقرض بشود. چرا که ایدئولوژی اش ورشکست شده . بنابراین دعواها مطرح می شود و آنها می ایستند که باصطلاح از منافع مردم دفاع کنند یا وانمود کنند که از منافع مردم دفاع می کنند و این بیداری بزرگی بوجود می آورد و فضا را سیاسی می کند. توجه به این مختصات مهم است، چرا که در گسترش بحران اثر دارند برابری : خیلی ممنون ار شما! سئوال های بسیار ی در این رابطه هست که در یک برنامه نمی توان به همه ی آنها پاسخ داد . ما امیدواریم که در برنامه ی دیگری سئوالهائی در رابطه با بحران مالی و کل اقتصاد و ....داشته باشیم

گفتگوی تلویزیون برابری با محمد رضا شالگونی 2

اینک بخش دوم گفتگوی تلویزیون برابری با محمد رضا شالگونی، ابتدا از ایشان سئوال می کنم که دلایل بی واسطه ی این بحران چه بودند، از کجا شروع شد و چرا چنین دامنه ای پیدا کرد؟

شالگونی : دلایل بی واسطه بحران مسلماً مساله بحران مسکن در آمریکا بود. چهارده ماه پیش و در ژوئیه 2007 بود که با سقوط بعضی شرکت های رهن که اعتبارات رهنی می دادند این بحران شروع شد و سقوط گسترش پیدا کرد. بیش از هشت میلیون آدم در آمریکا گرفتار از دست دادن خانه هایشان هستند . این بحران بزرگی است و مهم تر از آن یک آشفتگی است که در نظام مالی ایجاد می کند که بایستی این یکی را مورد توجه قرار داد . در این فاصله قیمت مسکن از آن نقطه ی اوجی که تا قبل از ژوئیه 2007 داشت، در آمریکا بیش از سی و سه درصد سقوط کرده و بعضی ها می گویند که در انگلیس بیش از پنجاه درصد سقوط کرده است . البته اگر همین پنجاه درصد را در نظر بگیریم ، باز هم قیمت مسکن از آنچه که در سال 1997 بوده هنوز خیلی بالاتر است در واقع این نوعی سفته بازی در مسکن بود که در مقابله با بحران سال 2000 شروع شد و سال 2001 شدت پیدا کرد؛ بانک فدرال آمریکا ***** برای اینکه جلوی بحران را بگیرد که بیک رکود عمقی نرود، شروع کرد به ریختن پول به بازار . و این باعث شد که در حوزه های مسکن یک سفته بازی شروع شود . نرخ بهره عملاً به صفر رسید. یعنی یکدفعه از شش درصد به یک درصد و بعد نیم درصد رسید. خیلی از آدم هائی که حتی پولی نداشتند هجوم آوردند که خانه بخرند. و این سیستم بانکی هم یک سلسله کارهائی کرد- مالی کردن اقتصاد همین است – که به هر کسی که در آن لحظه امکاناتی داشت و آمادگی داشت در عین حالیکه در آمدهای روشن و ثابت و پایداری نداشت، وام می دادند که مسکن داشته باشد. خیلی ها آمدند مسکن بگیرند بی آنکه دارائی داشته باشند و " رهن ساپرای"را بوجود آورد که در واقع زیر معیارهای معمولی و متعارف اعتبارات رهنی می دادند . خیلی ها خانه می خریدند نه برای اینکه در آن ساکن شوند بلکه برای این می خریدند که چون قیمت خانه ها در نتیجه این رونق بالا می رفت، در آینده بفروشند واز این محل سود ببرند . اصلاً خود این درآمدی شد برای خیلی ها و به بحران کنونی دامن زد.

اگر بخواهیم سابقه ی این نوع سفته بازی را ببینیم ، مشابه اش در دهه 1980 و در ژاپن بورس بازی روی زمین ها شروع شد و قیمت زمین بشکل انفجاری بالارفت و به آنجائی رسید که ترکید . همین سفته بازی رکود دهه 1990 را در ژاپن بوجود آورد . امًا الان خیلی از منتقدان و مفسران آنگلو ساکسون از ژاپنی ها انتقاد می کنند که چرا بانکهای ژاپنی احتیاط می کنند. در حالیکه بانکهای ژاپنی چهارده تریلیون دلار پس انداز خانوارهای ژاپنی را در اختیار دارند ولی به سفته بازیهای این چنینی میدان نمی دهند . ازاین نظر آنها همیشه مورد انتقاد بوده اند ، منتهی ژاپن سعی کرده باین جریان کشیده نشود. در اینجا امًا خود بانک مرکزی آمریکا – فدرال رزرو- و بانک انگلیس و خزانه داریهای آنها در دامن زدن به این بحران نقش مهمی را داشتند.

برابری : خوب توضیح دادید که بحران کنونی از بحران مسکن در آمریکا شروع شده. ولی دلایل اینکه بحران چنین دامنه جهانی ای پیدا کرده و بیک بحران مالی گسترده منجر شده چیست ؟ اینها چه ربطی بهم دارند؟ و در واقع دلایل عمده تر این بحران چه هست ؟

شالگونی : بله ! همانطور که گفتم مساله مسکن علت بی واسطه است ولی همه ی علت ها نیست . علت عمده ی بحران را که حالا ابعاد جهانی پیدا کرده باید در خود اقتصاد آمریکا و خود نئو لیبرالیسم و سیستم مالی شدن اقتصاد کشورهای پیشرفته و اقتصاد جهان جستجو کرد. برای این قضیه بایستی از مالیه یا **** یک تصوری داشته باشیم . فاینانس قبل از هر چیز عبارتست از سیال کردن سرمایه . افزایش قابلیت تبدیل سرمایه و ثروت ها به نقدینگی . مثلاً می دانید که از اوایل قرن بیستم بحث سرمایه مالی مطرح شد و مارکسیست ها در این مورد پیشتاز بودند که مطرح کردند که این چه عواقبی در ساختار اقتصادی و مدل های انباشت سرمایه داری دارد . از آن موقع که مطرح شد ادغام سرمایه صنعتی و سرمایه بانکی چیزی را ببار می آورد که سرمایه مالی نامیده می شود ، اکنون یک قرن گذشته و اتفاقات زیادی روی داده است

مساله اینست که حالا خودپول که دراقتصاد قبل ازایندوره اساساً وسیله معاملات بود. وسیله پس اندازوغیره بود. حالا پول خودش بیک کالا تبدیل میشود وبنابراین است که آنرا بسته بندی میکنند و در بسته بندیهای مختلف بصورت انواع کالاها در می آورند . اصلاً پول را با اصطلاح " پروداکس ها" درشکل انواع محصولات مالی، به بازار می آورند. پول را می گویم! اگر اینرا نفهمیم خیلی از مسائل را نخواهیم فهمید. اگر قبول بکنیم که فایناس عبارتست از سیال کردن سرمایه یعنی اینکه امکان بدهیم که هر کس بتواند هر دارائی ای که دارد بصورت اعتبار در بیاورد- مثلاً خانه یا کارخانه اش را – و به اعتبار آن وامی بگیرد و آنرا در جای دیگر خرج یا سرمایه گذاری کند؛ این نقد شدن یا سیال شدن سرمایه یک سلسله از موانعی را که در جهت حرکت سرمایه وجود داشت از بین می برد. واقعیت اینست که وقتی سرمایه گذاری در اقتصاد واقعی اتفاق می افتد، سرمایه منجمد می شود. مثلاً یک نفر که کارخانه ای تاسیس می کند ، سرمایه اش را روی ماشین آلات و زمین و مواد اولیه و منجمد می شودوباین سادگی نیست که هرلحظه خواست سرمایه اش را بر دارد و بنابراین بخش بزرگی ازسرمایه درحالت منجمد میماند. آنچیزی که فاینانشلازیشن - مالی شدن – می کند اینست که سرمایه را از حالت منجمد در می آورد. باین ترتیب خیلی از ثروت هائی که وجود دارند و در واقع مالکیت بر زمین ها و کارخانه ها و غیره هستند، از آنها بعنوان اعتبار استفاده شود. و در این صورت است که چیزهای عجیب و غریبی اتفاق می افتد . مثلاً شما وامی را می گیرید و خانه ای را می خرید، درست است که شما صاحب خانه هستید ولی در قبال این مالکیت بخش بزرگ قیمت آن خانه را به بانکی که از آن وام گرفته اید بدهکارید منتهی همین سند مالکیت خانه را شما تبدیل می کنید بیک سند ثروت و از محل آن اعتبار می گیرید . می آیید از اعتبار همان سند پول هائی بر می دارید و در جاهای دیگر خرج می کنید . این سیستم پیچیده است که حالا پرداختن به آن ما را از بحث اصلی منحرف می کند و مجال آن هم نیست . بهر حال این سیستم پیچیده ای از درهم رفتن بدهی ها و دارائی ها و در واقع تبدیل شدن خیلی از بدهی ها به دارائی درسیستم اعتباری وجود دارد

منشاء فاینانس ازکی باین صورت و کیفیت جدید درآمد؟ از زمانیکه سیستم " برتون وودز" در دهه ی 1970 دچاربحران شدودلارازطلاجدا شد. درآن موقع آمریکا بدهکاریهای زیادی داشت . مخصوصاً " یورو دلارها" و " پترو دلارهائی" شناوری که وجود داشتند به دلار بودند و مردم که می خواستند پولشان را بگیرند آمریکا ناگزیر بود که این پولها را بپردازد و پول چاپ کرده و بدست مردم و در واقع سرمایه داران کشورهای دیگر داده بود. برای اینکه جلوی چنین چیزی را بگیرند، آمدند و حرکت سرمایه را در ورای مرزها آزاد کردند. واین چیزی بود که مالی شدن را دامن زد و درواقع بدهی های آمریکا به دارائی ها تبدیل شد. دیگرانی که اوراق قرضه ی – اسناد قرضه - را درآمریکامیخریدند ، آنها را به دارائیهای خودشان تبدیل کردند. و خود آمریکا بخش بزرگی از این اوراق را به سپرده ها و ذخایر خودش تبدیل کرد و ذخایر ویژه ای را که باید داشته باشد نگه داشت ار آنجا ببعد بود که آمریکا شروع کرد به بهم ریختن آن معیارها که در " برتن وودز" بود که سرمایه، آزاد نمی تواند در ورای مرزها حرکت کند. آمریکا با اینکار باین کار بیرون از آن معیارها دامن زد که در واقع بدهی هایش به سرمایه هائی تبدیل شود. سرمایه گذارانی آمدند و در آمریکا سرمایه گذاریهائی کرد ند و آمریکا هم خود این سرمایه گذاریها را در جاهای دیگر سرمایه گذاری کرد و این موجب همان چیزی شد که زمینه جهانی شدن را بوجود آورد. طرف دیگرش هم عبارت از این بود که اقتصاد را لیبرالیزه کردند . خیلی از معیارهائی را که برای داد و ستد و تاسیس فعالیت های اقتصادی وجود داشت، بنفع سرمایه شُل کردند و این باعث شد که سرمایه راحت از " موانع" بگریزد. و البته این بدون در هم شکستن رزمندگی جنبش کارگری و اتحادیه های کارگری عملی نبود و همین مساله باعث شد که سرمایه از خیلی از کشورها ی پیشرفته به کشورهای حاشیه ای فرار کند. و پدیده های تودرتوئی بوجود آمد . مسائل زیادی را نمی شود فهمید مگر اینکه خود فاینانس فهمیده شود. خود فاینانس دیگر ربطی به اقتصاد واقعی پیدا نمی کند . نه اینکه رحم ندارد بلکه اصلاً شکا فی که بوجود می آید چیز عجیبی است . در واقع معاملاتی اتفاق می افتد که ربطی بیک کالا یا خدمت معینی ندارد که روی آن معامله بشود. مثلاً فرض کنید می خواهند نفت ایران را بخرند : کشتی که هنوز از بندر – یکی از پایانه هانه های نفتی ایران- به راه نیفتاده، آنرا در بازارهای مالی غرب می خرند و در حالیکه در اقیانوس در حال حرکت است سه چهار بار روی آن معامله می شود. معلوم نیست که در این میان چه کسی صاحب کالاست . بالاخره معلوم است که کسی که نهایتاً آنرا می خرد صاحب آن است ولی هنوز خریدار نهائی مشخص نیست بنابراین سیال شدن سرمایه امکانات وسیعی را بوجود آورد ه که سرمایه آزادانه درکشورهای مختلف حرکت میکند وامکانا ت و حقوقی برای سرمایه داران بوجود می آورد و شرکت های واقعی را خیلی جاها از داخل خالی می کند. و یک چیزی را در خود کشورهای غربی و مخصوصاً آمریکا بوجود می آورد که به آن جامعه پسا صنعتی ***** - می گویند . همین الان بخش صنعت درآمریکا فقط 10 درصد نیروی کاررا دراختیاردارد . بخش بزرگی از نیروی فعال جامعه ی امریکا در بخش های دیگر فعالیت می کنند. بخش فاینانس که همان دلالی ها و معاملات مالی باشد یک چیز بسیار بسیار عظیمی است. برای اینکه تصوری از ابعاد فاینانس داشته باشیم که چقدر ارتباط اش کم است با آن چیز ی که در اقتصاد واقعی وجود دارد، خوب است چند رقم را بگویم یک شاخصی هست بنام شاخص لایبر یا همان شاخص " بریتیش بانکرز اسوسیشن *****- است . و عبارتست از نرخی که در معاملات اعتباری بین بانک هائی که مقیم لندن هستند- از این نظر لندن مهمترین مرکز اعتباری بین بانکهاست – وجود دارد . وقتی این نرخی را محاسبه می کنند، بر مبنای این محاسبه در لندن سالیانه سیصد تریلیون دلار بین بانک ها معامله اتفاق می افتد. اینرا با تولید ناخالص جهان که مثلاً 45 تریلیون دلار است . اگر اینها را مقایسه کنید خواهید دید که اصلاً چه ربط کمی به اقتصاد واقعی دارد . یعنی سیصد تریلیون دلار فقط معاملات اعتباری بین بانکها در پایگاه – " سیتی"- لندن هست . سیصد تریلیون دلار در سال و یعنی اگر این معامله بر سرانه جمعیت جهان سرشکن کنیم، برای هر فرد انسان در کره زمین چهل و پنج هزار دلار در سال می شود

یا مثلاً میزان معاملاتی که در بورس نیویورک اتفاق می افتد و مثلاً معاملاتی که در سال 2007 در" وال استریت " و در مورد سهام انجام گرفت حدود شصت میلیارد دلار روزانه بوده است . و حال آنکه معاملاتی که روی ارزها درهمین مدت و روزانه اتفاق می افتاده یک تریلیون وهشتصد هزار میلیارد دلار و یعنی 8/1 تریلیون دلار – نزدیک به دو تریلیون دلار – بوده است . معاملات ارزی ای که با این آهنگ در " وال استریت " اتفاق می افتد در هر بیست و چهار روز معادل کل تولید ناخالص جهان می شود. ببینید حجم عظیمی را که در اینجا اتفاق می افتد!

یا شاخص دیگر را در نظر می گیریم : دردهه 1960 سود ناشی از معاملات مالی در کل حجم سودها در آمریکا فقط 15 درصد بود و حال آنکه در همان دوره سود ناشی از فعالیت های صنایع در آمریکا بیش از 50 درصد بود. حالا و مثلاً درسال 2006 سود ناشی از معاملات مالی در آمریکا بیش از 40 درصد کل سودهای آمریکاست و حال آنکه درهمین سال سودهای ناشی از فعالیت های صنعتی در آمریکا حدود 15 درصد کل سودهاست . اینرا می شود دید که فاینانس- مالیه – چه نقش عظیمی پیدا کرده و چطور سایر بخش های اقتصادی را زیر گرفته است . این باعث شده که تمام حوزه های فاینانشالیزه شود.

با این فاینانشالیزه کردن فعالیت های اقتصادی ، مثلاً چکار کردند؟ آمدند و برای اینکه مخصوصاً مقاومت کارگران را بشکنند، به بخشی ازکارگران شاغل گفتند که بیائید برایتان صندوق بازنشستگی خصوصی درست کنیم . خود این صندوق های باز نشستگی که درواقع کارگران پولهایشان را تکه تکه درآنجا جمع می کردند که باصطلاح درروزبازنشستگی یک چیز مطمئنی داشته باشند، وسیله داد و ستد شدند. یا مثلاً گفتند که بیائید و با بهره ارزان خانه بخرید. این خانه هائی که به طبقات پائین، کارگران، طبقه متوسط پائین و حتی آنهائی که تهی دست بودند، فروخته شد، خودش به سفته بازیهای عظیمی دامن زد. یا حالا حتی شرکتهای غیر مالی درآمریکا بخش قابل توجهی از فعالیتهایشان درحوزه مالیه است. حتی مثلاً " جنرال موتورز" که بزرگترین شرکت اتوموبیل سازی آمریکاست، می گویند که در سال 2005 از طریق تولید اتوموبیل زیان دیده و حال آنکه در فعالیت های مالی که " کردیت کارت" پخش می کند واعتبارمیدهد ،مبلغ قابل توجهی سوده برده است

همه ی شرکت های – کورپوریشن های – غیر مالی آمریکائی حالا یک بخش فعالیت های مالی دارند. جالب اینست که خود این بخش مالی هم که شرکت های مالی و بانکها باشند، کارشان این بود به مردم اعتبار بدهد و پول بدهند و بهره آن پول سودشان باشد و حال آنکه همین الان رقمی که این شرکت ها از طریق در آمد بهره بدست می آورند حدود پنجاه و هشت درصد است یعنی از کل در آمد این شرکت هائی که قرار است از محل بهره تمامی درآمدشان حاصل شود فقط 58% آن از محل بهره است و 42% دیگر در آمدشان از حق الزحمه است . در حالیکه در دهه 1980 فقط بیست درصد درآمد از محل حق الزحمه بود .

اینرا می شود دید که بدهی های بخش مالی آمریکا در این بیست و چند سال گذشته – دوره ای که لیبرالیزاسیون ، فاینانشالیزاسیون و گلوبالیزیشن اتفاق افتاده- چنان رشدی کرده که پنج برابر بیشتر افزایش پیدا کرده است . در حالیکه در دهه ی 1980 بدهی های آمریکا در سکتور- بخش – مالی فقط بیست و یک درصد کل را تشکیل می داد- بدهی را در قیاس با کل تولید ناخالص آمریکا در نظر می گیریم – و یعنی در دهه 1980 بدهی های بخش مالی فقط بیست درصد تولید ناخالص آمریکا را تشکیل می داد، امًا حالا و درسال 2007 بالای 100 درصد تولید ناخالص آمریکاست. تولید ناخالص آمریکا حدود چهارده تریلیون دلاراست. وحالا کل بدهیهای آمریکا سیصد وچهل و هفت درصد تولید ناخالص آمریکاست . یعنی ار رقمی در حد پنجاه و پنج تریلیون دلار صحبت می شد که بزرگترین فقره ی آن بدهیهای مالی هستند و بعد از آن بدهی های خانوارها هستند. البته اگر بدهی های دولت و " کورپوریشن های" غیر مالی را هم در نظر بگیریم به رقم پنجاه و پنج تریلیون دلار خواهیم رسید.

اگراین آماروحشتناک رادرنظربگیرید خواهید دید که اینهامثل غده های سرطانی رشد کرده اند وبه اقتصاد هم چندان ربط ندارند. این باعث شده که یک سلسله معاملات عجیب وغریبی اتفاق بیافتد که به این سفته بازیها دامن بزند و معلوم نشود که بدهی ها کجا هستند ودارائی ها کجا

حالا اگر بعد ازاین توضیحات به بحران کنونی برگردیم، درنتیجه فروریختن بخش رهن مسکن درآمریکا یکدفعه " پانیک" در کل اقتصاد آمریکا ایجاد شد و ازآنجااقتصاد آمریکا دریک دنیای جهانی شده با کشورهای دیگرارتباط دارد، یکدفعه بحران در همه جا گسترش پیدا کرد. یکی از کارشناسان فاینانس می گوید که زباله های مسموم مالی معلوم نیست کجا مدفون هستند؟ بنابراین مثل اینکه چیز آلوده ای دارد جریان آب شده باشد. همه جا ودرهرمعامله ای که کسی با دیگری می کند، به این مشکوک است که نکند طرف ورشکست شده یا نکند که ورشکستگیهائی رانمایندگی می کند!؟ و بنابراین است که یکدفعه

" پانیک" ایجاد میشود و هیچکس به کسی اعتبار نمی دهد. وازاینجاست که بحرانی که از مسکن شروع شده بود به کل اقتصاد آمریکا واقتصاد کشورهای پیشرفته سرمایه داری رشد پیدا کرده و دارد جهانی میشود

برابری : شما گفتید که بخش مالی چه نقش مخربی را بازی کرده و در واقع عامل اصلی بحران وگسترش آن است . ولی اگر سیستم مالی چنین نقشی دارد، اولاً چرا به آن امکان می دهند؟ وبعضی ها هم ادعا می کنند که این بحران در سیستم مالی ناشی از اشتباهات عده ای یا ناشی از اختلاس هائی بوده. آیا واقعاً دلیل گسترش بحران با این دامنه این اشتباهات یا اختلاس هاست ؟ و اگرنیست دلایل اینکه دولتها ویا سیستم سرمایه داری امکان میدهد که سیستم مالی چنین عملکردهائی داشته باشد چه هست ؟

شالگونی: حالا می بینید که همه ازدست طمع کارها وسرمایه دارها وسفته بازان طمعکارداد میزند. وحال آنکه این سفته بازها کسانی بودند که به آنها " مستراف یونیورس" –خداوندان جهان- می گفتند. آنچه درماجرای" لیمان برادرز" درهم شکست واز بین رفت . دردوره ی جنگ داخلی آمریکا این " لیمان برادرز" اصلاً وجود داشت . حال است که این خداوندان جهان یکدفعه خاکسترشده اند . حالا دولت ها ومثلاً دولت " بوش " یا دولت " براون" که این دولت در دوره ی وزارت خزانه داری اش در انگلیس یکی ازمعماران سفته بازیها بوده، دارند همه کاسه کوزه ها راسرکسانی میشکنند که سفته بازی وطمعکاری می کردند. جالب این است که کار سرمایه داراینست که سودش راافزایش بدهد وآنها کارعجیبی نکرده اند. دولتها هم اشتباه نکرده اند . جالب توجه درکی است که بعضی ازفعالین وتحلیلگران رادیکال وحتی چپ، دارند.

صحبت میکند که همه اینها ازنئولیرالیسم ناشی شده است. اگر چه در این گفته حقیقتی وجود دارد که بله ازنئولیبرالیسم ناشی شده و سیستم تنظیم مالی که بوجود آمده بود ونظارت دولتی فاینانس را به جهت خاصی هدایت کرد.

اشاره کردم که مثلاَ خود " گرینس پن - Alan Greenspan - رئیس فدرال بانک امریکا بود که ازسال 2000 نرخ بهره را پائین آورد وازسال 2001 نرخ بهره به زیر یک درصد رسید. ازآن طریق بود که شیفتگی و جنون خرید مسکن را دامن زد.

باید دید که آیا واقعاَ اشتباه بوده است؟ یا اینها دیوانه بوده اند؟ خود این آدم حالا آمده و میگوید که ؛ بله بعضی ها زیاده روی هائی کرده اند. نه، اینطوری نیست! مساله این نیست که مثلاَ اگر نئولیبرالیسم برداشته شود و برگردیم به جای دیگر قضیه بهتر خواهد شد. واقعیت عبارتست از اینکه ابتدا بایستی توضیح داد که خود نئولیبرالیسم اصلاَ چرا بوجود آمد؟ یا خود فاینانس! این " انقلاب فاینانس" که میگویند از دهه 1970 بوده، اصلا چطور بوجود آمد؟ چرا بوجود آمد؟ جنون بود؟ نه جنون نبود! اشتباه بود؟ نه، اشتباه نبود!

نکته کلیدی اینست که درسرمایه داری اساساَ، سرمایه گذاری برای پاسخ دادن به نیازهای مردم نیست. سرمایه داری را اگر بخواهیم در یک جمله خلاصه کنیم و اگر تعبیر مارکس را در نظر بگیریم، عبارتست از غلبه ارزش مبادله بر ارزش مصرف. سرمایه دار علاقمند نیست که بداند من به لباس احتیاج دارم یا نه! گرسنه هستم یا نه! بلکه علاقه مند است به اینکه در قبال تامین آن لباس یا غذا، چقدر سود میبرد. علاقه مند نیست که در حوزه های اخلاقی و مولد سرمایه گذاری کند. اگر لازم باشد در حوزه های قمارخانه ها یا درفاحشه خانه ها فعالیت میکند. میبینید که حالا سکسی که راه انداخته اند - درواقع بردگی جنسی ای که راه انداخته اند - این همه زنها را خرید و فروش میکنند ، سرمایه داران "شریفی" پشت آن هستند! کازینوها، فاحشه خانه ها وقاچاق آدمراهمین سرمایه داران راه انداخته اند. این دلیل دارد؛ سرمایه دارجائی سرمایه گذاری میکند که سود آور باشد

در سرمایه داری واقعیت اینست که اگر در جاهائی امکانات سرمایه گذاری سودآور بسته شود، [ سرمایه ] باید به جائی برود ( نه اینکه نیازهای مردم ایجاب کرده باشد ) که سود آوری هست. بنابر این، سرمایه از کشور های امریکا آلمان و انگلیس فرار میکند و به آسیای شرقی میرود. بعضی ها ممکن است توجه نکنند و بپرسند که آیا رهبران [ ایالات متحده ] امریکا منافع خودشان را در نظر نمی گیرند؟ رهبران [ ایالات متحده ] امریکا قبل از هر چیز به طبقه خودشان پاسخگو هستند و نه به مردم امریکا. تصادفاَ یکی از دلایلی که سرمایه از امریکا فرار میکند و به آسیای شرقی میرود، برای شکستن مقاومت خود مردم امریکا، آلمان و یا انگلیس است. چرا که اگر سرمایه داری سیال نباشد و در محلِ خودش بماند، مجبوراست که در مقابل کارگر بایستدوبالاخره زیرفشار[ طبقه] کارگرمجبوراست امتیازاتی بگیرد ویک سلسله امتیازاتی بدهد. منتهی وقتیکه- Flexibilité نرمش پذیری - وارد بازار کار میشود و کار را می شکنند و کارهای تمام وقت رااز بین میبرند وکارهای قراردادی مبنا قرار میگیرد وقراردادهای موقت غلبه پیدا میکند؛ تصادفی شدن کاردرکشورهای سرمایه داری هست. همان که " فراروس" میگوید - کنژانکشین - Conjunction - یعنی اینکه کاری ممکن است امروز باشد و فردا نباشد.

درواقع حق کارازبین رفته است وامکان اشتغال کامل از بین رفته است. درچنین شرایطی، قدرت خرید کارگرازبین میرود. کسی که مزد وحقوق بگیراست، وقتیکه درآمدش پائین بیاید، چطورمیتواند مصرف کننده باشد؟ وقتیکه بازارهای مصرفی بسته شود، سرمایه میرود به سمت بازارهائی که قدرت خرید دارند. درسرمایه داری، همیشه مساًله تقاضا - بقول "کینز" - مساله تقاضای موثر است. تقاضائی که پشت آن پول وجود دارد. اگر کارگر درآمد کافی نداشته باشد نمی تواند خرج کند. مثلاَ در ایران این را خیلی خوب میشود دید وقتیکه چنین است باید سرمایه جائی برود که درآمدهای بالاهست وبرای برآوردن خواسته ها ونیازهای آنهاباید سرمایه گذاری کند. اینجاست که یکی ازبخش هائی که امکان میدهد سرمایه گذاری سود آورباشد، مثلاحالا، صنایع جنگی هستند که در [ایلات متحده] امریکا بیداد میکنند. درامریکا میگویند که صنایع وابسته به نظامیگری، درسال گذشته، بالای یک تریلیون دلاراعتبار دریافت کرده است. یعنی روی این صنایع سرمایه گذاری شده است. دراینجاسرمایه گذاریها سودآوراست، چون پُشت خریدارش دولت است. میخرند وامکانات تخریب بوجود میآورند که دنیا را بهم بریزند

درجاهای دیگرهمین سفته بازیهاست..... درواقع یکی ازوظائف سفته بازیها، توزیع مجدد به نفع بالائیها است. مثلاَ به کارگری که شاغل است، دستمزدی میدهند، منتهی میگویند که بیاید وبرای خودش صندوق بازنشستگی خصوصی باز کند. بعداَهمین صندوق بازنشستگی خصوصی، یکدفعه درنتیجه سقوط اعتبارات، بخشی از دارائی شان را ازدست دادند.

درهمین مدتی که سقوط درسیستم مالی [ایلات متحده] امریکا اتفاق افتاده است، سی در صد کل دارائیهای صندوق بازنشستگی اتحادیه های کارگری امریکا، مبنای خودشان را از دست داده اند. یعنی اینکه کسانیکه قطره، قطره پولشان را جمع کرده بودند درواقع ضررکردند. یااینکه مثلاَ پولی را به خیلی ها میدادند که صاحب خانه شوند. جالب است که درحالیکه ازدهۀ 1970 دستمزدهای واقعی درامریکا ثابت مانده است،اما، میزان مصرف دربدهی های رهن - وفقط دردهۀ اول هزاره اخیر - هفتاد و پنج درصد بالا رفته است. هفتاد و پنج در صد!! در حالیکه ازدرآمد قابل استفاده هرخانوار- یعنی آن مبلغی که پس از خرج نیازهای اصلی زندگی باقی می ماند - بالای سیزده در صدش برای بهره رهن خرج میشود.

این خانوارها با رنج و زحمت، قطره قطره جمع میکنند که صاحبخانه بشوند، اما، یکدفعه قیمت خانه ها که بطوروحشتناک ودر نتیجه سفته بازیها بالا رفته بود، سقوط میکند وآنها [ خانواده ها] خود را ورشکست میبینند! درحالیکه درکناراین، چیزهای دیگری هم هست؛ خیلیها امکانات گرفتن اعتباررا نداشتند، قرارداد رهن می بستند، که همان "ساپرایم" یا زیرمعیاراعتباردادن است ( و آن اینست که با درصد پائینی به آنها اعتباررهن داده اند ولی قرارگذاشته اند که درشرایطی که نرخ بهره بالا برود، درصد این بهره هم بالا برود) حالا که در نتیجه بحران نرخ بهره بالا رفته است، آنها هیچکدامشان قادربه پرداخت قسط بهره هایشان نیستند. درچنین شرایطی معلوم است که خانه هایشان را مصادره میکنند. درواقع ورشکستگی ازهرطرف برسرطبقات پائین و متوسط می ریزد

از همین جا است که توزیع مجددی اتفاق می افتد. همچنین، بخش بزرگی ازاین بدهی ها را گردن جهان سوم می اندازند. عواقب این را بعداَ خواهیم دید وجداگانه باید صحبت شود.

اگردریک جمله بخواهم بگویم اینست که؛ سرمایه داری امکان جذب سرمایه گذاریهای مولد رادرجاهای مختلف کشورهای پیشرفته وجا افتادۀ سرمایه داری برروی خودش بسته است. درواقع چون دراینجا نمیتواند سرمایه گذاری کند درصنایعی ( صنعت بعنوان شاخۀاقتصاد) وشاخه هائی سرمایه گذاری میکند که به بهبود شرایط زندگی اکثریت عظیم مردم ارتباط ندارد. بنابراین یک چیز انگلی بوجود می آید.

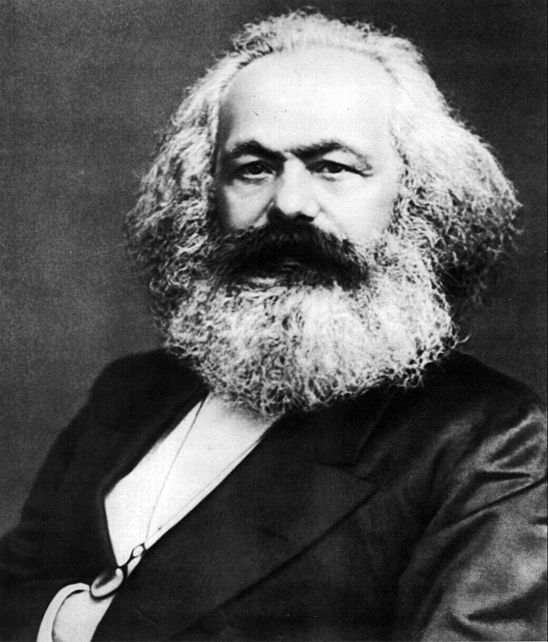

حالا این بحران مالی بیش از هر وقت دیگر آن خصلت انگلی بودن سرمایه را که مارکسیست ها و بویژه " لنین" در اوائل قرن بیستم روی آن تاًکید میکردند، نشان میدهد.

یک نکته را خیلی روشن باید گفت، که مارکس در کتاب کاپیتال اش - سرمایه - میگوید که بزرگترین مانع بر سر راه سرمایه، خود سرمایه است. سرمایه، امکان سرمایه گذاریهای مولد را دراقتصاد های پیشرفته برروی خودش میبندد و بنا براین به یک سلسله فعالیت های انگلی و درجاهائی که مخرب هستند، هجوم میبرد.

بنا بر این است که میگویم، با روی آوردن به نقد نئولیبرالیسم، مشکلی حل نخواهد شد. نه اینکه نئولیبرالیسم نباید مورد حمله قرار بگیرد، که حتماَ باید قراربگیرد، ولی نئولیبرالیسم یک روزی نبود و به وجود آمده است. نه اینکه بلاهت این رهبر سیاسی و یا آن یکی بانکدارآنرا بوجود آورده باشد! نه! این نیازسرمایه داری بود که چیزهائی را بوجود بیاورند که مفرهائ سود آور برای سرمایه گذاری پیدا کنند تاًکید میکنم؛ سرمایه گذاری سودآور! واین سرمایه گذاریهای سودآور را ابداع کردند، اختراع کردندودرجاهای دیگربکار انداختند. اینهم ازهرطرف مانعی شده برسرراه خود سرمایه درکشورهای پیشرفته سرمایه داری که به دنیای سوم گسترش پیدا میکند و بارخیلی ازمصیبت هایش راهم برروی جهان سوم خواهد انداخت

برابری : با تشکر از اینکه به سئوال های ما جواب دادید. امیدوارم که در بخش های بعدی این گفتگو، به چشم اندازهای این بحران مالی و عواقب اش و تاًثیرات آن بر کار و زندگی مردم زحمت کش و طبقه ی کارگر جهانی بپردازیم

گفتگوی تلویزیون برابری با محمد رضا شالگونی 3

برابری : با سلام به بینندگان گرامی تلویزیون برابری! در دو بخش گذشته گفتگو با محمد رضا شالگونی در باره بحران مالی کنونی در کشورهای سرمایه داری جهان؛ در بخش اول بیشتر به مشخصات بحران کنونی پرداختیم و در بخش دوم به علت های بحران. پس از این دو بخش سوالهای زیادی مطرح و پرسیده شده و همینطورسئوالهای که درمطبوعات و رسانه ها وجود دارد . سعی می کنیم که بطور فشرده درمورد سئوالهای متعددی که دراین رابطه مطرح شده دراین برنامه بپردازیم وازایشان نیز بخواهیم که فشرده پاسخ بگویند. اولین سئوال اینست که الان دولت های سرمایه داری دارند اقدامات زیادی برای مهار بحران انجام می دهند، مثل حمایت های دولتی ازبانکهای ورشکسته ، خرید آنها ودادن پولهای زیاد به آنها . بنظرشما این اقدامات درحال حاضر برای حل بحران کارساز خواهد بود؟

شالگونی : ببینید! جنبه مالی بحران حالا خیلی برجسته است. بنابراین بایستی جنبه های مالی اقدامات واتفاقاتی را که می افتد مورد توجه قراردهیم . گفتن اینکه بحران هست باین معنی نیست که حتماً دراینجا و دراین لحظه یکدفعه همه چیز از هم خواهد پاشید. نه اینطورنیست . اجازه بدهید که در مقدمه یاد آوری بکنم که علی القاعده بحران های سرمایه داری اینطورنیستند که خیلی آسان قابل پیش بینی باشند. یکبارگفتم که همین آقائی که رئیس بانک مرکزی یا فدرال رزرو آمریکاست – گرینس پن- بعنوان استاد دانشگاه تخصص اش این بوده چگونه می شد جلوی بحران 1930 را گرفت. ولی خوداین آدم دراینجا ودرهمین دوران کار راخراب کرد. خیلیها فکرنمیکردند که کارباینجا برسد چون فکر میکردند نقدینگی دربازارفراوان هست وبنابراین اتفاقی نخواهد افتاد. امًا همه آن نسخه ها ی قبلی یکدفعه بهم ریخت . آدم های وارد و کارشناسان همگی تاکید می کنند که حالا نمی دانیم در قدم بعدی چه خواهد شد!؟ بنابراین نباید بیخود حرف زد و گفت که نه حتماً اینطور خواهد شد یا حتماً آنطور نخواهد شد. چنین نظری معمولاً سنگ به تاریکی انداختن است و نادرست است

منتهی یک سلسله چیزها روشن است و آن عبارت از اینست که ما با بحران بزرگی در سیستم مالی سرمایه داری روبرو هستیم و در اقتصاد واقعی هم با بحران بزرگی روبرو هستیم و این بحران خصلت جهانی دارد . اولاً از مرکز سرمایه داری جهان که آمریکاست برخاسته و گسترش پیدا کرده ، ثانیاً اینکه مساله ایندفعه خیلی ریشه ای تر است . در واقع ما با حضور این سیستم به آسانی نمی توانیم بگوئیم که بحران تمام خواهد شد. یعنی ، ببینید حالا درست چهارده ماه از شروع بحران گذشته است . درست است که از ماه سپتامبر سال جاری یکدفعه ریزش در سیستم بانکی شروع شد ولی مساله بحران خانه از اوت سال 2007 شروع شد و چهارده ماه از آن می گذرد . در این چهارده ماه قضیه بدتر شده ولی از این نمی توان نتیجه گرفت که حتماً این ا قدامات شکست خواهد خورد . ولی خیلی مهم است که بدانیم اقداماتی که اینها انجام میدهند برای چیست

این اقدامات برای اینست که جلوی حالت " پانیک"- وحشتی را که در بازارهای مالی وجود دارد بگیرند. ببینید !حالا نه اینکه در بازارهای سرمایه نقدینگی وجود ندارد، نه اینطور نیست و نقدینگی وجود دارد و به وفورهم وجود دارد، منتهی بحران اعتماد هم وجود دارد . یعنی هیچکس حاضر نیست به هیچ کسی وام بدهد. معضل این است . وحشت می کنند چون ورشکستگی ها وجود دارد. یکی از کارشناسان مالی گفته است که زباله های مسموم دفن شده معلوم نیست در کجا هستند . بنابراین اینجا و آنجا بیرون می زند و یکدفعه نهادهای بزرگ مالی را بهم می ریزد . مثلاً می بینید که دو تا غول رهن آمریکا به وحشت می افتند . وقتیکه بزرگترین شرکت بیمه دنیا " اِی. آی. جی." (AIG)یکدفعه می رود که نابود شود ویا بانکی مثل " لیمن برادرزکه از دوره جنگ داخلی آمریکا بوجود آمده و یعنی یکصد و پنجاه سال عمر دارد نابود می شود، خوب اینها چیزکمی نیستند . درچنین شرایطی خوب طبیعی است وحشت وجود دارد. آن اقداماتی که حالا می کنند ، اینست که وحشت را از بین ببرند و بگویند که مقابله بکنید ما پشت شما هستیم . اینکه معامله بکنید بدین معنی است که مثل گذشته ادامه بدهید یا گونه ای دیگر؟ آن بحث دیگریست .

امٌا اینکه آیا ممکن است اعتماد را برگردانند یا نه؟ بله میتوانند ولی مساله ای که وجود دارد عبارت ازاینست که آیا با برگرداندن اعتماد مشکل حل خواهد شد؟

قبل از ماه سپتامبر یا ماه اوت اعتماد اینچنین فرو نریخته بود ولی می دانیم که بحران عمق پیدا کرده بود. بنابراین اگر به اقتصاد واقعی یا حتی به سیستم مالی نگاه کنیم ، خواهیم دید که مشکلات جدی وجود دارد و اینرا نمی شود خیلی راحت حل و فصل کرد. چیزی که محرز است و حالا بایستی به آن جواب داد اینست که اگر این مساله کار ساز بشود و اقتصاد بخواهد بحالت عادی بر گردد، بلافاصله این سئوال پیش می آید که تقاضای موثر در مقیاس وسیع در خود آمریکا که مادربازار یا بازار کلیدی است از کجا برخواهد خاست ؟ ببینید؟ اعتبارات ارزش خودشان را از دست داده اند، سرمایه های زیادی نابود شده اند. مثلاً دیروز یا پریروز بانک انگلیس اعلام کرد که نزدیک به سه تریلیون دلار دود شده و بهوا رفته. بعضی ها رقم بزرگتری را می گویند و حالا انگلیسی ها معمولاً محافظه کارانه تر اعلام می کنند . اگر در چنین شرایطی خیلی چیزها از بین می رود. مثلاً خانه ها ارزش شان را از دست می دهند، خیلی از دارائی های مالی بی معنا می شوند و قدرت خرید طبقه کارگر و اکثریت مردم در آمریکا ضربه خورده است . خوب چه خواهد شد؟ اگر تقاضای موثر نباشد آیا امکان دارد؟ هفتاد درصد تولید ناخالص مالی آمریکا را مصرف کنندگان آمریکائی معنا می دهند و اگر اینها نتوانند دوباره مصرف شان را فعال کنند اقتصاد بکار نمی افتد. همه ی این اقدامات مالیه هر رقم مهم باشد بر پایه حبابی است و بادکنکی است که ناشی از " ماه همه شیران ولی شیر عّلّم – حمله مان از باد باشد دم به دم " و آن بادی که می آید از اقتصاد واقعی بر می خیزد . اگر خود تقاضای موثر در آمریکا نتواند احیاء شود، مشکلی حل نخواهد شد

برابری : در بخش گذشته توضیح دادید که این بحران مالی دلایل ریشه ای تری در اقتصاد واقعی دارد. سئوالی مطرح است در رابطه با اینکه بهرحال این سیاست ها ، قدرت گیری بخش مالی و باصطلاح اقتصاد دلالی ناشی از سیاست های نئو لیبرالی در دو دهه گذشته یا دهه های گذشته بوده. آیا با این بحران مالی کنونی می شود گفت که ما به پایان دوره ی نئولیبرالیسم رسیده ایم و بایستی به دوره ی گذشته و حمایت های دولتی بر گردیم؟

شالگونی : مساله اینست که حتی آدم هائی مثل وزیر دارائی آلمان می گوید که دوره ی این چیزها گذشته یا " سرکوزی" آدمی که خود ارتجاعی است می آید و می گوید که دوران بازار آزاد سپری شده. وقتی آدم هائی از این دست چنین چیزهائی می گویند ، خوب معلوم است که دوره ی نئولیبرال باین صورت که همه چیز آزاد باشد و اجازه بدهیم که بازار همه مشکلات را حل کند و بازار حلال مشکلات است سپری شده. تردیدی نیست که همین الان ایدئولوژی نئو لیبرال که از دهه هشتاد ببعد دیگر بی منازع شده بود، اعتبار خودش را از دست داده است . مردم برخاسته اند . عصبانیت توده ای در خود آمریکا آنقدر است که حزب دموکرات دست و پایش را گم کرده . اصلاً می بینیم که احزاب محافظه کار مجبور شده اند خودشان را حتی طرفدار مردم نشان بدهند . در چنین شرایطی، خوب معلوم است دوره ی آن حالت از نئو لیبرال تمام شده و طبیعی است که خیلی چیزها بهم خواهد خورد . ولی از این مساله نباید نتیجه گرفت که سرمایه به روند کارش ادامه نخواهد داد. مسلم است که اتفاقاتی خواهد افتاد ولی این بستگی دارد که نیروهای اجتماعی و طبقاتی و مقاومت مردم چطور باشد. مثلاً اینکه دوره ی نئو لیبرالیسم تمام میشود به چه معناست ؟ معنایش اینست که آیا دولت ها بر میگردند بیک اقتصاد با مداخله ی فعال بنفع مردم؟ ضرورتاً اینطورنیست ! من قبلاً هم اشاره کردم که بحران 1930 درآمریکا به " نیودیل"منجر شد. یک سلسله رفرم هائی برای افزایش قدرت خرید مردم وظاهراً بنفع آنها کردند ولی درواقع این رفرم ها برای راه انداختن سرمایه بود. ممکن است الان هم چنین چیزی باشد. منتهی همان بحران 1930 که درآمریکا به " نیودیل " رسید درآلمان ودراروپا منجر به روی کارآمدن نازیسم و فاشیسم شد

بنابراین گفتن اینکه چه خواهد شد؛ می تواند بطرف اصلاح بنفع مردم برود(در صورتیکه مقاومت از پائین و طبقه کارگر قوی تر باشد) و ممکن است و می تواند بطرف یک سرمایه داری سرکوبگرتر برود. این دیگر بستگی به جنگ طبقاتی ومقاومت طبقه ی پائین و توان ادامه بالائی ها دارد . واقعیت اینست که اینها می خواهند وضع موجود را ادامه بدهند و هزینه ها را به دوش طبقه کارگر پائین و بدوش کشورهای دیگر بیاندازند.

برابری : بهرحال در راس این نظام جهانی سرمایه داری با سیاست های نئو لیبرالی آمریکا قرار داشت و این ریزش و ورشکستگی از خود آمریکا شروع شد . حالا در مورد هژمونی آمریکا سئوالهائی مطرح است . آیا می شود گفت که با این بحران دوران استیلای آمریکا به پایان رسیده؟

شالگونی : واقعیت اینست که قدرت آمریکا قبل از هر چیز بر مبنای توان اقتصادی این کشور است . درست است و تردیدی نیست که امپراتوری اش ترک برداشته ، نفوذ و استیلا و هژمونی اش ترک برداشته و این بحران ضمناً بحران هژمونی آمریکاست ، ولی معنایش این نیست که آمریکا فرو می ریزد . هنوز هم که هنوز است آمریکا بیش از یک پنجم کل تولید ناخالص جهان را در دست دارد . اقتصاد بسیار بزرگی است . بازار آمریکا و قدرت خریدش هست که تما م اقتصاد های بزرگ را تحت تاثیر و نوسان قرار می دهد . سیستم امپراتوری و قدرت امپریالیسم آمریکا قبل از هر چیز بر توان سیستم مالی بین المللی – فاینانس بین المللی – هست که درست کرده است . این وقتی ترک بر می دارد مسلم است که در آنجا اتفاقاتی خواهد افتاد ولی اقتصاد آمریکا بعنوان قدرت یزرگ بنظر من همچنان وجود خواهد داشت و این ساده لوحی است که بگوئیم دوران آمریکا تمام شد چون واقعیت اینست که اگر مثلاً آمریکا ازبین برود، کاندیداهای دیگرکدام کشورها هستند؟ بنظرمن این مساله خیلی ساده نیست . دیدم که یکی از اقتصاد دانهای مارکسیست – لئو پانیچ - چیز خیلی قشنگی گفته: گفته که درشرایط بحران معمولی دریک کشور معمولاً سرمایه ها فرارمی کنند واوضاع طوری میشود که هیچکس حاضر نمی شود بماند. آیا درآمریکا اینطوریست ؟ نه سرمایه ها از آمریکا فرارنمی کنند. بعبارت دیگر بورژوازی بین المللی بیک نوعی ائتلاف دست زده که نگذارد اقتصاد آمریکا فرو بریزد و البته در حدی هم نیست که فرو بریزد

برابری : در همین رابطه سئوالی هست وآن اینکه بهرحال دررقابت بین قطب های سرمایه داری گفته می شود که با شروع فرو ریزی هژمونی و استیلای مطلق آمریکا، قدرتهای دیگری ًمثل چین درحال عروج هستند آیا فکر میکنید که درآینده قدرتهای دیگری جای آمریکا را بگیرند؟

شالگونی : در حرکت های بزرگتر اگر بگوئیم که این بحران هژمونی آمریکاست ، معلوم است که توان قدرت های دیگر دارند بالا می آیند و قدرتشان افزایش پیدا می کند. ولی این بمعنای آن نیست که آنها جای آمریکا را می گیرند. مثلاً خیلی ها صحبت می کنند که در یک حرکت بزرگ چهار کشور هستند که در پیرامون سرمایه داری بودند و حالا دارند عروج پیدا می کنند. چین هست و هند هست و برزیل هست و روسیه که باصطلاح به آن " بریک"- می گویند. امٌا معنایش این نیست که این چهار کشور یکدفعه می توانند بجای آمریکا بنشینند و اینطور نیست و اینها کشورهای نسبتاً فقیری هستند.

البته واقعیت اینست که اینها تولید کنندگان بزرگی می شوند و مثلاً حجم اقتصاد چین بیک اعتبارو بلحاظ حجم چهارم جهان است امٌا باید گفت که آنهائی که فکر می کنند وضع این کشورها خیلی بهتر می شود وعروج می کنند، اینرا در نظر نمی گیرند که از همین بحران آنها هم متضرر می شوند. ببینید! سه اقتصاد بزرگ صادر کننده به آمریکا که آلمان و ژاپن و چین باشند ، اگر بازار آمریکا بسته شود هر سه متضرر می شوند و اقتصاد شان شکست می خورد . حتی می بینید چینی ها نگران هستند و محافظه کارانه برخورد می کنند. و بنوعی از آمریکا دفاع می کنند و مذاکره می کنند و قرار است که برای تشکیل کنفرانس سران به واشنگتن بروند تردیدی نیست که بنفع قدرت های دیگر قدرت آمریکا ناگزیر باید تعدیل پیدا کند. ولی اینطور نیست که گویا بلافاصله قدرتشان بیشترخواهد شد . حالا آنها نیزضررخواهند کرد. حتی خود چین میگوید که بالای دویست وبیست میلیارد دلارذخایرسرمایه ای در آمریکا دارد . اسناد بهادار و سهام و اوراق قرضه آمریکا را خریده است و خوب حداقل اینها ا رزش خودشان را از دست داده اند بعلاوه! اقتصاد چین یک اقتصاد صادراتی است و اگر بازار آمریکا و بازار کشورهای غربی به رویش بسته شود، اقتصاد چین ضربه خواهد خورد البته بعضی ها می گویند که چین برای اینکه رشدش را حفظ کند باید سعی نماید در داخل خودش بازار مصرفی وسیعی بوجود بیاورد . این با آن حالتی که هنوز می شود گفت یک نوع انباشت اولیه در چین برای جا انداختن کامل و پخته کردن سرمایه داریست تفاوت دارد . در آن مرحله مردم را می چاپید و سرمایه داری در قطب های دیگری جا می افتاد. امٌا سیستم چین سیستمی است از جهاتی برده داری و آیا این سیستم خواهد توانست در بازارهای مصرفی داخلی آن چنان فعال باشد که جای بازارمصرفی امریکا را پرکند و یا حداقل تا حدی جبران کننده آن باشد؟ بنظرمن چنین چیزی فعلاً مطرح نیست

برابری : بعضی ها ارزیابی شان اینست که بهر حال رقابت هائی بین قدرت های سرمایه داری در حال گسترش است و ما در پایان دوره ی نئو لیبرالی و استیلای آمریکا به دوره ی پایان قرن نوزدهم و نیمه اول قرن بیستم تا جنگ جهانی دوٌم رسیده ایم که درآن قدرتها رقابت داشتند واین رقابتها موجب جنگهای جهانی اول ودوم بین قدرتها شد. آیا چنین اوضاعی را درپیش داریم ؟

شالگونی : اگر بگوئیم که دوره نئو لیبرالی آسیب دیده و دیگر نمی شود آنرا بصورت قبلی ادامه داد، حالا ما باید بپذیریم که جهانی شدن سرمایه داری را هم نمی شود مثل قبل ادامه داد. بنابراین بدیهی است که لااقل بشیوه سابق نمی شود ادامه داد. منتهی اینکه آیا ازاینجا جنگهائی در بین قدرتها شروع خواهد شد یا نه – مثل همانطور که گفتید دوره ی امپریالیسم که تئوریهای کلاسیک امپریالیستی مارکسیستها میگفتند ومثل لنین که خیلی درخشان پیش بینی می کردند که چه اتفاق خواهد افتاد وخصلت انگلی سرمایه و جنگ های مداوم بین قدرت های بزرگ سرمایه داری را مطرح میکردند – اکنون چیزی مثل " تعادل وحشت " که در دوره ی " جنگ سرد" هم مطرح میکردند وجود دارد و خود سلاح های هسته ای که اصلاً نابود کننده هستند و کسی در این جنگ ها نمی تواند پیروز باشد و بنابراین محدودیت هائی بوجود می آورد . ولی در این تردیدی نیست وقتیکه نظام اقتصادی و درواقع جهانی شدن کشورها را بهم وصل می کند، خواه ناخواه رقابت هائی بین قدرتهای سرمایه داری وجود می آید و هر کشور سعی می کند قدرت اقتصادی خودش را حفظ کند و خوب همین مسائل والبته نه ضرورتاً به جنگ های مستقیم بین مثلاً ژاپن و آمریکا یا آلمان در اینطرف یا کشورهای اروپائی و آمریکا یا چین و آمریکا منتهی شد نشان، آمٌا بهر حال باعث جنگ ها ی غیر مستقیم خواهد شد. هر کدام در منطقه ی نفوذشان و بوسیله دولت های متحدشان و دست نشاندگانشان ممکن است جنگ هائی راه بیاندازند . یعنی علی القاعده و بی آنکه غیب گوئی کنیم باید بگوئیم که زمینه مساعدی برای جنگ های بین قدرت های سرمایه داری و البته ضرورتاً نه بصورت مستقیم و بلکه به نیابت از طرف هیأت حاکمه آنها بوجود آمده است و ممکن است اتفاق بیافتد. بنابراین من فکر می کنم بی آنکه غیب گوئی کنیم – که زمینه حاضر زمینه ی تنش هاست

برابری : تلاش کشورهای پیشرفته سرمایه داری طبق معمول این است که این بحران را بدوش کشورهای فقیرتر یا حاشیه سرمایه داری و یا بطور کلی کشورهای جهان سوم بیاندازند . سرنوشت کشورهای جهان سوم در رابطه با این بحران بنظر شما چه خواهد بود؟

شالگونی : مسلم است که اینجا توان کشورهای جهان سوم برای مقابله اهمیت ویژه دارد که چطور می توانند مقاومت کنند. همین الان در آمریکای لاتین کشورهائی که مترقی هستند و می خواهند مقاومت کنند، مثل ونزوئلا، بولیوی، اکووادر و بقیه در "کاراکاس" جمع شدند . " در کاراکاس" یک کنفرانس بین المللی اقتصاد سیاسی از هشتم تا یازدهم اکتبر برگزار شد و این کشورها در آنجا جمع شدند و جالب است که آنجا مطرح کردند که باید چیزهائی را در مقابل سیستم مالی درست کنند و در مقابل قدرت های مرکزی سرمایه داری و مخصوصاً امریکا که بار مصیبت هایشان را بر دوش این کشورها نیاندازند. و مطرح کردند که آمریکا ی لاتین باید بتواند از خودش دفاع کند. و باین خاطر بود که پیشنهاد ونزوئلا که در مقابل صندوق بین المللی پول بایستی مقاومت کرد یا حتی صندوق مستقل آمریکا لاتین را بایستی درست کرد و یا بانک جنوب را بایستی تاسیس کرد و ..... مورد استقبال قرار گرفت و این مسائل بطور جدی در آنجا مطرح است .

بنابراین قدرت سیاسی و مقاومت کشورها و مخصوصاً ایجاد بلوک هائی بین دولت های مستقل و مترقی خیلی مهم است . در اینکه تا چه حد می توانند! بعضی دولت ها ممکن است بتوانند ولی واقعیت اینست که علی القاعده بحران بر دوش کشورهای پیرامونی که بعضی شان وابستگان و دست نشانده های قدرت های مرکزی هستند خواهد افتاد . مثلاً سرنوشت بحران را در پاکستان تا همین حالا نگاه کنید ! پاکستان در واقع با یک ورشکستگی اقتصادی روبرو بود، از صندوق بین المللی پول و کشورهای متحدش مثل آمریکا و انگلیس و غیرو کمک خواست که مثلاً در جنگ علیه تروریسم با او همراهی کنند . با حالت تحقیر آمیزی با این کشور برخورد کردند و کمکی نکردند . صندوق بین المللی هم می خواهد یک سلسله چیزها را با زور گوئی باین کشور تحمیل کند تا اینکه اعتباراتی به این کشور بدهند . در کشورهای دیگر هم چنین خواهد بود.

مثلاً ببینید در سال 1997 با آسیای شرقی چه کار کردند ! معمولاً این بحران ها ی مالی دوش کشورهای پیرامونی انداخته می شود واین قطعی است . در اینجا لازم است نکته ای را در مورد ایران بگویم : می بینیم که رهبران جمهوری اسلامی در تبلیغات خودشان می گویند که وضع ما خیلی خوب است و ما اصلاً آسیب ندیده ایم ! اولاً بگویم که اولین فقره ی آسیب دیدن همین مساًله نفت است. وقتیکه بحران جهانی میشود و تقاضا برای نفت کم میشود، خوب حلقوم اقتصادی جمهوری اسلامی گرفته شده است، بنابر این نمیتواند در ایران اصلاًَََ اثری نداشته باشد. بعد هم اینکه سیستم مالی جمهوری اسلامی بسیار، بسیار شکننده است و نمیتواند اثر نپذیرد. اما، اینکه به جاهای دیگر، دیرتر منتهی میشود -مثل جمهوری اسلامی ایران- علتش اینست که جمهوری اسلامی ایران، نسبتاً خارج از بازارهای مالی بین المللی هست و عایق هائی دارد و آنهم بخاطر محاصره اقتصادی و غیره است. ولی نتایج اش را خواهیم دید. همین الان هم مشهود است که، آسیب قطعی دیده است

برابری : اگر نتیجه، بدوش انداختن فشار بحران به کشورهای حاشیه سرمایه داری باشد ؛ آیا احتمال جنبش های توده ای و انقلابات توده ای و قیام مردمی بدلیل گسترش فقر و فلاکت بیشتر نخواهد شد؟

شالگونی : گفتم که در مورد خیلی چیزها مرتب پیش بینی کردن، به نوعی سنگ به تاریکی انداختن است. ولی در مورد یک چیز میشود با قطعیت صحبت کرد و آن اینکه، دورۀ خیزش های توده ای فرا رسیده است و در این تردیدی نیست و قطعی ترین مساًله است.ما در دوره ای هستیم که همه چیز در حال ذوب شدن است.بنابراین ناآرامی هائی در پیش خواهد. حتی ممکن است در کشورهائی انقلاباتی و یا شورش هائی اتفاق بیافتد. حتی در کشورهای پیشرفته سرمایه داری هم، تحولاتی را شاهد خواهیم بود بگذارید یک مورد را بگویم: داشتند سیستم راه آهن آلمان را خصوصی میکردند، از زمانیکه این بحران شروع شد با وجود اینکه قرارداد بسته شده بود و معامله انجام شده بود، آنرا متوقف کردند. الان دیگر دوره این کارها نیست! بنابر این ممکن است خیلی تحولات اتفاق بیافتد. منتهی اینکه جهت اش چه باشد، خود یک مساًله است

برابری در همین رابطه سئوال اینست که این بحران چه اثری در وضعیت طبقه کارگر خواهد گذاشت؟ طبیعتاً اثر خواهد گذاشت و همانطور که شما صحبت کردید. در کشورهای سرمایه داری وضعیت طبقه کارگر در این بحران چگونه خواهد بود؟

شالگونی: چند چیز را در نظر بگیریم. مثلاً من دیده ام که یکی از اقتصاددانان مارکسیست، از شماره هجده اکتبر "نیویورک تایمز" چیزی را نقل کرده بود که تا اینجا تنها تعهدات دولت امریکا، برای جلوگیری از فروریزی سیستم مالی، بیش از پنج تریلیون دلار است. خب، اگر چنین چیزی باشد، بدهکاری های دولت افزایش یافته است. حالا بدهکاری سیستم مالی و شرکت های مالی چقدر است. ؟ خب، معلوم است و فقط در سی سال گذشته، پنج و نیم برابر افزایش پیدا کرده است. این شوخی نیست! درست است که بدهکاری های خانوارهای امریکائی هم افزایش پیدا کرده، ولی دو برابر شده است.

دو بدهکاری در امریکا بزرگتر از بدهکاریهای دولت است. یکی بدهکاریهای خانوارهای امریکائی است، که از 1980 تا 2007 - در واقع در طی سی سال گذشته - دو برابر شده است. دیگری بدهکاریهای شرکت های مالی - یعنی بانک ها و امثال آنها - است، که طی همین فاصله زمانی پنج برابر شده است.

بنابراین اوضاع طوری نیست که بشود گفت وضعیت کارگران بهتر میشود. فقط در رابطه با وضعیت کارگران، عامل سیاسی تعیین کننده است، که رزمندگی طبقه کارگر، تا چه حّد است. ولی از نظر اقتصادی مسلم است که خبر خوبی برای کارگران نیست، مگر اینکه شورش بشود. واقعیت اینست که بدهکاری ها بالا رفته است. دولت سیستم های تامین اجتماعی را در هر جا که هست خواهد زد. مگر اینکه شورش هائی بشود و حرکت هائی اتفاق بیافتد. بهر حال، همه چیز را بدوش طبقه کارگر خواهند انداخت. در این تردیدی نیست حال این را خیلی ها میگویند و مارکسیست ها بیشتر از دیگران بر آن تاًکید دارند؛ گفته بسیار زیبای مارکس است : مارکس میگوید آنچه که در اقتصاد ملّی سرمایه داری مال همه است، بدهی های عمومی است. این بدهی ها مال همه است و بقیه چیزهامال یک عده ای خاص است

بنابر این است که، حالا طبقه کارگر در بدهکاری ها با دیگران شریک است. نه! در دارائی ها شریک نیست.!

مثلاً این را دقت کنید که در امریکا که ثروتمندترین کشور دنیاست، طی سی سال گذشته دستمزدهای واقعی - واقعی ونه اسمی - تکان نخورده اند و بالا نرفته اند. بعد اگر آن دهک های درآمدی را که به آن منحنی "لاینز" و ضریب "جیمی" میگویند، در مورد ثروت محاسبه کنیم، به تفاوتهای تعجب آوری خواهیم رسید

من از قول یکی از مارکسیست های آمریکائی میگویم که او هم آمار منتشره را نقل میکند: اگر آن دهک ها را حساب کنیم و ثروت ( نه درآمد ) ثروتمندترین امریکائی ها ( یعنی یک در صدِ بالای جامعه امریکائی ) را در نظر بگیریم؛ برابر دارائی هشتاد درصد جمعیت امریکا میشود. یعنی ثروت %1 امریکائی ها، برابر %80 بقیه امریکائی ها است او میگوید که اگر دارائی مالی را در نظر بگیریم ( چون که ثروت های مالی سیال هستند و یکجا نمی مانند و یک کسی میخوابد، ورشکست میشود. دیگری میخوابد و در خواب ثروت اش چند برابر میشود.) در آنصورت دارائی یک در صد امریکائی ها چهار برابرِ دارائی های هشتاد در صد آنها خواهد بود. فکرش را بکنید! %1 جمعیت امریکا، برابر %80 جمعیت امریکا ثروت دارد. خب، اینها عواقبی دارد و قابل ادامه نیست میخواهند همه چیز را بدوش طبقه کارگر بیاندازند. اینجا جنبش ها و مبارزات کارگران و زحمتکشان است که همه چیز را تعیین خواهد کرد

برابری : احتمالاً شنیده اید که در رابطه با این بحران، کتاب "سرمایه" مارکس و دیگر کتابهایش که در آنها بحران جهانی نظام سرمایه داری در یکصد و پنجاه سال قبل پیش بینی کرده، فروش شان سه یا چهار برابر شده است و اینرا انتشاراتی ها میگویند. حالا سئوال اینست که در رابطه با این بحران آیا سوسیالیسم - چیزی که مارکس بر آن تاًکید میکرد - قدرت بیشتری خواهد گرفت؟

شالگونی : تردیدی نیست که به مارکس توجه خواهد شد. میگفتند که مارکس پایان یافته است. این گفته بیشتر یک "جوک" بود. مگر میشود که مارکس پایان پیدا کند؟ مارکس که پیغمبری نیست که دستورالعمل هائی برای رستگاری داشته باشد. آدمی است که نظام سرمایه داری را تحلیل میکند، که بشریت را به نابودی می کشاند بنابر این مارکس رفتنی نیست و حالا هم عروج دو باره اش را میبینیم. حتی رسانه های گروهی هم اینرا میگویند. البته به این خاطر میگویند که هنوز آن خیزش های بزرگ کارگری برنخواسته است. در چنین صورتی، دو باره فحش به مارکس شروع خواهد شد. هنوز خطر آنچنانی احساس نمیکنند. زیرا که بورژواها از مارکس هیچوقت تعریف نخواهند کرد. مدام فحش دادن- هر بار که اسم مارکس می آید - جزو واجبات آنهاست.

منتهی، واقعیت اینست که اگر طبقات پائین بلند شوند و خودشان را آرایش دهند - که این چالش بزرگی است و زمینه مساعدی برایش بوجود آمده است - تحولاتی خواهد شد. البته اینکه به کجا می انجامد، همه چیز بستگی به خیزش بزرگ طبقاتی دارد. مارکسیسم چیزی نیست که " از آسمان بیاید" ، از زمین برمیخیزد و از تودۀ زحمتکش و طبقه کارگر برمیخیزد.

بنابر این با چالش بزرگی برای سوسیالیسم روبرو هستیم. از همین الان بایستی سوسیالیست ها و کمونیست ها فعلیت سوسیالیسم را در دستور کار بگذارند ؛ مثلاً ملی کردن سیستم مالی یا مثلاً ساختن خانه های عمومی برای زحمتکشان، ایجاد تعهدات اجتماعی برای جامعه در مقابل نیازمندی فقرا و حرکت بطرف سوسیالیسم و برنامه سوسیالیسممساًله ما مبارزه با نئولیبرالیسم نیست، بلکه خود سرمایه داری و شیوه تولید سرمایه داری مطرح است. نیازِ به سوسیالیسم، دارد، از درب و پنجره، خودش را نشان میدهد و داد میزند. منتهی سئوال اصلی اینست که ؛ آیا جنگ طبقاتیِ پرولتاریا ، در مقیاس جهانی و در تک تک کشورها، خواهد توانست این را پیش ببرد ؟

مساله اینست که حالا خودپول که دراقتصاد قبل ازایندوره اساساً وسیله معاملات بود. وسیله پس اندازوغیره بود. حالا پول خودش بیک کالا تبدیل میشود وبنابراین است که آنرا بسته بندی میکنند و در بسته بندیهای مختلف بصورت انواع کالاها در می آورند . اصلاً پول را با اصطلاح " پروداکس ها" درشکل انواع محصولات مالی، به بازار می آورند. پول را می گویم! اگر اینرا نفهمیم خیلی از مسائل را نخواهیم فهمید. اگر قبول بکنیم که فایناس عبارتست از سیال کردن سرمایه یعنی اینکه امکان بدهیم که هر کس بتواند هر دارائی ای که دارد بصورت اعتبار در بیاورد- مثلاً خانه یا کارخانه اش را – و به اعتبار آن وامی بگیرد و آنرا در جای دیگر خرج یا سرمایه گذاری کند؛ این نقد شدن یا سیال شدن سرمایه یک سلسله از موانعی را که در جهت حرکت سرمایه وجود داشت از بین می برد. واقعیت اینست که وقتی سرمایه گذاری در اقتصاد واقعی اتفاق می افتد، سرمایه منجمد می شود. مثلاً یک نفر که کارخانه ای تاسیس می کند ، سرمایه اش را روی ماشین آلات و زمین و مواد اولیه و منجمد می شودوباین سادگی نیست که هرلحظه خواست سرمایه اش را بر دارد و بنابراین بخش بزرگی ازسرمایه درحالت منجمد میماند. آنچیزی که فاینانشلازیشن - مالی شدن – می کند اینست که سرمایه را از حالت منجمد در می آورد. باین ترتیب خیلی از ثروت هائی که وجود دارند و در واقع مالکیت بر زمین ها و کارخانه ها و غیره هستند، از آنها بعنوان اعتبار استفاده شود. و در این صورت است که چیزهای عجیب و غریبی اتفاق می افتد . مثلاً شما وامی را می گیرید و خانه ای را می خرید، درست است که شما صاحب خانه هستید ولی در قبال این مالکیت بخش بزرگ قیمت آن خانه را به بانکی که از آن وام گرفته اید بدهکارید منتهی همین سند مالکیت خانه را شما تبدیل می کنید بیک سند ثروت و از محل آن اعتبار می گیرید . می آیید از اعتبار همان سند پول هائی بر می دارید و در جاهای دیگر خرج می کنید . این سیستم پیچیده است که حالا پرداختن به آن ما را از بحث اصلی منحرف می کند و مجال آن هم نیست . بهر حال این سیستم پیچیده ای از درهم رفتن بدهی ها و دارائی ها و در واقع تبدیل شدن خیلی از بدهی ها به دارائی درسیستم اعتباری وجود دارد