معمای

نرخ بهره منفی

نگون بختي هاي سرمايه داري مالي Frédéric LORDON اگر چه در مقابل ماجراي رقت انگيز تقلب در نرخ مبادلات بين بانکي انگلستان - Libor (Offered Rate London InterBank) - که سروصداي فراواني به راه انداخته ، نرخ بهره منفي به نظربسياري کم اهميت باشد، اما شايد براي درک اين پديده عجيب و غريب سرمايه داري مالي مطرح کردن چند فرضيه، هرچند تا حدي تکنيک بي ضرر نباشد

هزارلاي نرخ هاي بهره منفي

از ماجراي نرخ هاي بهره منفي آغاز کنيم که معادل «هيولاي لخ نس» در جهان

مالي است، يعني آن چيزي که معمولا چهره خويش را نمي نماياند. اين موجود

عجيب اولين بار در ژانويه ۲۰۱۲ ، به هنگام مناقصه اوراق وصيقه بدهي دولت

آلمان مشاهده شد. در بازار هاي ثانويه * نرخ Bubill ** شش ماهه از پايان

سال گذشته منفي بود. مثل اينست که خواب ديده باشيم، اين بار سررسيد هاي

خيلي کوتاه مدت بودند که شرائطي غير قابل درک را بوجود مي آوردند. همه اين

وضعيت را گذرا ارزيابي مي کردند تا اينکه در تابستان اوراقي با سررسيد هاي

(بلند مدت تر) دوساله نيز سرنوشت مشابهي يافتند: بازار هاي ثانويه در ماه

ژوئن ابتدا منفي شدند و سپس حول نرخ مسخره منهاي ۰،۰۶ % متمرکز گشتند.

آنگاه نوبت ديگران بود که شادمانه همين راه را طي کنند: فرانسه، بلژيک و

حتي صندوق ثبات مالي اروپا(FESF). آژانس هاي رتبه بندي البته در اين ميان

مضحکه عام و خاص شدند چرا که در همانحالي که فرانسه و صندوق ثبات مالي

اروپا رتبه AAA را از دست مي دادند مي توانستند با نرخ منفي وام بگيرند.

ديگر از اين بهتر چه مي شد تصور کرد: سرمايه داراني که حاضر بودن با ضرر

قرض بدهند؛ شايد بايد زين پس از آنها درخواست شرکت در امور عام المنفعه را

نيز کرد؟

با وارد شدن بانک مرکزي دانمارک به گود ، اوضاع بازهم پيچيده تر شد (۱).

البته قابل فهم است که يک بانک مرکزي براي نجات سيستم بانکي بخش خصوصي که

در حال فروپاشي است به اولين راه حل يعني کاهش نرخ بهره خود متوسل شود تا

به آنها اجازه دهد که سود عملياتي خود را افزايش داده و مجددا صاحب ترازي

مثبت شوند. بانک مرکزي بهرحال نهادي است تحت حاکميت ملي و مي تواند در هر

صحنه اي که اراده کند، وارد شود

مسائل وقتي عجيب تر شدند که پاي سرمايه گذاران وابسته به موسسات و

نهادها (Institutional investor) در بازار اوراق قرضه به ميان آمد. تحليل

مشترک همگان آن بود که وضعيت نگراني آور منطقه يورو و خرابي پي در پي و

سقوط اقتصادي کشورهاي اين منطقه باعث نايابي اوراق « بدون ريسک » در بازار

شده که عمدتا قرضه کشورهاي با رتبه AAA هستند، و در نتيجه تحت تاثير عطش «

امنيت جوئي» (flight-to-quality) ، همه به سوي اوراق قرضه دولت آلمان

(Bund) هجوم برده اند. در نتيجه نرخ اين اوراق به سوي تنزل يافتن گرايش

يافته تا جائيکه به همراه فرانک سوئيس تبديل به تنها پناهگاه امن مالي در

اروپا شود

اينکه نرخ بهره هاي آلماني به کاهش يافتن گرايش يابند و حتي به صفر

برسند ، قابل فهم است. اما منفي شدنشان که يک گسست کيفي است را نمي توان

با تحليلي کلي و سطحي توضيح داد. در اينجاست که يک سوال بنيادين رخ مي

نماياند: به چه دليل بورس بازان به اين نتيجه رسيده اند که قرض دادن با ضرر

بهتر از نگه داشتن نقدينگي است ؟ منطقا ميان سرمايه گذاري با ريسک مشابه،

بايد آني را انتخاب نمود که بازگشت سود بهتري( يا ضرر کمتري) را تضمين مي

کند و در اينصورت انتخاب مابين اوراق با نرخ منفي و حفظ نقدينگي از پيش

معلوم است. هرچند هم که اوراق قرضه دولت آلمان (Bund) بدون ريسک باشد اما

به دليل نرخ منفي آن از حفظ «نقدينگي»، گران تر تمام مي شود. پس چرا

سرمايه گذاران تن به تصميماتي مي دهند که بنظر غير منطقي مي آيند ؟ سه

فرضيه را در اين چارچوب مي توان مطرح کرد

سه فرضيه در باره نرخ بهره منفي

١) اوراق قرضه «با کيفيت بالا»، سواي ارزش خودشان، داراي کاربرد هاي

جانبي نيزهستند و نقش ضمانت نامه در در بازارهاي ديگر و از جمله در

معاملات اوراق مشتقه را بازي مي کنند. از آنجا که هزينه ضمانت نامه برحسب

اعتبار اوراق تغيير مي کند و هرچه کيفيت اوراق پائين تر باشد، هزينه ضمانت

نامه افزايش مي يابد، منطق حکم مي کند که بهاي بيشتري براي اوراق AAA

پرداخت شود تا در عوض بتوان در هزينه ضمانت در معاملات ديگر صرفه جوئي کرد

٢) اگرچه « نقدينگي » دارائي اي بدون ريسک تصور مي شود، اما «بدون

ريسک» بودن آن به عوامل متعددي و از جمله نهادي که اين نقدينگي به آن

سپرده شده وابسته است. آنهم در شرائطي که همه مي دانيم که اعتبار نهادهاي

مالي هرچه بيشتر زير سوال است- در يونان، اسپانيا و ايرلند در درجه اول و

سپس تمام منطقه يورو که سيستم هاي بانکي در آن بهم پيوسته اند. البته داشتن

« نقدينگي بدون ريسک » در «جائي» بسيار عالي است، اما مسئله آن «جائي»

است که هر چه قدرهم که بدون ريسک بنظر آيد ، ممکن است در يک لحظه ناپديد

شود. در نتيجه « نقدينگي» هر چند هم که ذاتا « بدون ريسک » بنظر رسد، به

دليل «جائي» که در آن سپرده شده، مي تواند در خطر نابودي قرار گيرد

طبيعي است سوال شود که در اينصورت آيا فرقي بين «نقدينگي» و «اوراق

قرضه» سپرده شده به يک نهاد مالي وجود دارد ؟ پاسخ مثبت است. اگر نهاد مالي

که اوراق به آن سپرده شده ورشکست شود، خود اوراق به هيچ عنوان زير سوال

نمي روند چرا که نابودي «واسطه»( نهاد ورشکسته) تاثيري بر رابطه صاحب

اوراق و انتشار دهنده آن ندارد . «اوراق» هم ارزش و هم سود دهي خود را حفظ

مي کنند. در حالي که وضعيت در مورد «نقدينگي» کاملا دگرگونه است. «نقدينگي»

پولي است که به يک نهاد سپرده شده و تبديل به يک طلب از تمام يک موسسه مي

شود بدون آنکه بدهکار قابل شناسائي اي در طرف مقابل وجود داشته باشد

همين عدم ترجيح براي حفظ نقدينگي، که منطقي ترين انتخاب ها بنطر مي

رسد، خود نماد از بين رفتن اعتماد نسبت به نهادهاي سپردن سرمايه ( از جمله

بانک ها) است و هر چند هم که نرخ هاي منفي اوراق قرضه مضحک بنظر بيايند،

نبايد از آن شاد شد به ويژه از آنرو که سومين فرضيه جائي براي اميدواري

باقي نمي گذارد

٣) دورنماي فروپاشي منطقه يورو و بازگشت «مارک» پرقدرت و پيروزمند،

باعث شده که هزينه اوراق قرضه دولت آلمان (Bund) را به جان خريدن، عملي

منطقي بنظر آيد. چرا که سرمايه گذاران هم براي داشتن يک اوراق قرضه به يورو

سراغ Bund مي روند و هم بر روي اين احتمال حساب باز کرده اند که با

فروپاشي منطقه يورو، همان اوراق را با ارزش جديدشان با مارک آلمان در دست

خواهند داشت که با کاهش احتمالي ارزش مارک سود زيادي را براي آنها نسبت به

پول هاي ملي جديد به همراه خواهد آورد

در مجموع مستقل از فرصيه تکنيکي مربوط به بازدهي مالي اوراق بمثابه

ضمانت نامه، منطق پنهان شده در پشت نرخ بهره منفي، نمايانگر قضاوتي ناگفته

در باره وضعيت اروپا است که وعده فاجعه بسيار عظيم تر از شعف سرمايه گذران

را مي دهد

* بازار ثانويه شامل خريداران و فروشندگان سهام اوراق قرضه اي است که

قبلا انتشار يافته است .براي مثال اگر فردي بخواهد سهم يا ورقه اي قرضه اي

راکه براي اولين بار پس از عرضه توسط يک شرکت خريداري کرده به فروش برساند

بايد به بازار ثانويه برود. به همين ترتيب وقتي شخصي بخواهد سهم يا ورقه

قرضه مربوط به شرکتي را از بازار ثانويه خريداري کند (در صورتي که آن شرکت

در فهرست شرکت هاي پذيرفته شده در بازار سهام باشد) ناچار نيست منتظر

انتشار عمومي سهام جديد آن شرکت بماند. بورس اوراق بهادار مهم ترين نهاد

بازار ثانويه براي معاملات اوراق بهادار است

** اوراق بهادار وثيقه بدهي دولت آلمان که هرماهه ۶ ميليارد يورو براي مدت شش ماه از طريقه مناقصه به فروش مي رسد

۱- نرخ گواهي سپرده (Certificat of deposit) اين بانک ، که قابل انتقال و معامله است از پنجم ژوئيه به ۰،۰۵ % - تنزل يافته

|

|

Kooste mielenkiintoisista artikkeleista ainoastaan henkilökohtaista opiskelua varten Tämän blogin julkaisemat kirjoitukset eivät välttämättä edusta blogin ylläpitäjän kantaa.

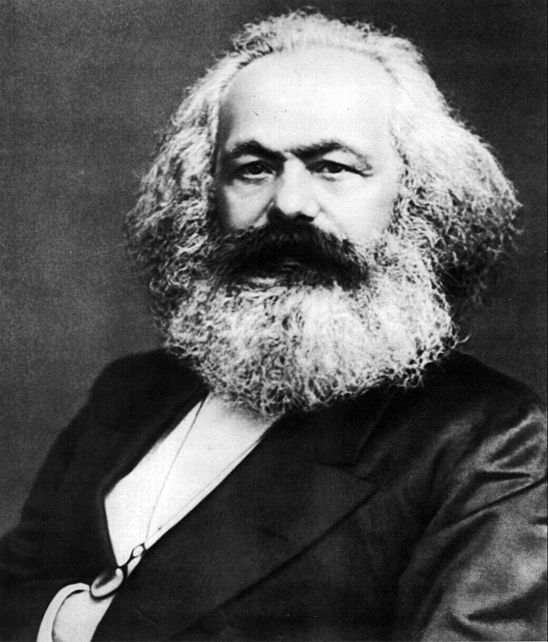

Tohtori Marx kuvaili yksien harjoittamaa toisten jotensakin kuppaamista siihen tapaan,että ”pääoma on kuollutta työtä, joka vampyyrien lailla elää vain imemällä elävää työtä, ja se elää sitä paremmin, mitä enemmän se sitä imee.”